アイフルは銀行の傘下に入っていない独立系企業として運営を続ける唯一の消費者金融で、新規成約率は他社よりも高い48.2%となっています。

銀行の傘下にある他社のカードローンは与信審査の厳格化による影響を受けているため、借り入れをしたいのであればアイフルが狙い目でしょう。

与信審査の厳格化は、審査基準を厳しくするよう金融庁から銀行に通達された運用指針です。

金融庁では、銀行における融資審査の厳格化を徹底し、業務運営の適正化を推進するため、銀行カードローンに関する検査の実施

引用元: 金融庁

カードローンの審査難易度を図で表すと、以下のようになります。

管理人は同時に3社の消費者金融に申し込んだことがありますが、審査通過できたのはアイフルだけでした。

口コミでもよく言われているとおり、他社で審査落ちした人でもアイフルなら借り入れできる可能性があります。

- アイフルの新規成約率は48.2%と高い

- 月収3万円あると返済能力を認めてもらえる

- 最短18分融資も可能なため急いでいる人に最適*

- 家族や職場にバレずにお金を借りられる

- 30日間の無利息期間があるため利息の負担が少ない

アイフルは、融資スピードや無利息期間などのサービス内容においても定評があります。

この記事ではアイフルの審査について深掘りするとともに、サービス内容に関しても詳しく解説していきますので参考にしてください。

アイフルの基本情報は、以下のとおりになります。

| 融資スピード | 最短18分* |

|---|---|

| 無利息期間 | はじめての方なら最大30日間利息0円 |

| 金利 | 3.0%〜18.0% |

| 限度額 | 1〜800万円 |

| 年齢制限 | 満20歳以上70歳未満 |

| バレない | ◯ |

| おまとめローンの対応 | ◯ |

| 提携コンビニATM | セブンイレブン、ローソン、ファミリーマート |

アイフルには事前診断があるため、審査基準を満たしているかどうか申込み前に確認できるのも嬉しいポイントです。

>> アイフルの3秒診断はこちら

目次

- 1 アイフルの審査は厳しい?甘い?新規成約率は他社よりも高い48.2%

- 2 アイフルの審査に在籍確認の電話連絡はないため最短18分で結果がわかる

- 3 アイフルの借り方はWebが最適!申し込みから借り入れまでの具体的な流れ

アイフルの審査は厳しい?甘い?新規成約率は他社よりも高い48.2%

審査に通ってお金を借りるためには、少しでも通過率が高いカードローンを選ぶことが大切です。

冒頭でも述べたとおりアイフルの新規成約率は48.2%となっており、申し込みをおこなった2人に1人は融資を受けられます。

アイフルは他の消費者金融と比べて新規成約率が高く、新規申込者への融資に積極的であることは間違いありません。

以下は、大手消費者金融5社の新規成約率を比較した表になります。

| 新規成約率 | |

|---|---|

| アイフル | 48.2% |

| プロミス | 45.1% |

| レイク(旧レイクALSA) | 28.9% |

| アコム | ー |

| SMBCモビット | ー |

データ参照元: 月次データ|アイフル株式会社

月次データ|SMBCコンシューマーファイナンス株式会社

決算・ビジネスハイライト|株式会社SBI新生銀行

IR情報|アコム株式会社

新規成約率の数値にばらつきがあるのは、収入が少なかったり、勤続年数が短かったりする低与信の人への対応が各社で大きく異なるからです。

銀行の傘下に入っている貸金業者は審査の厳格化の影響を受けており、低与信の人への融資を制限せざるを得ない状況にあります。

一方でアイフルは、経営戦略で独立系企業を貫いているため、低与信の人への融資も独自判断で積極的におこなうことが可能です。

銀行の傘下に入っていないため審査基準ギリギリでも優遇してもらえる

アイフルは銀行系ではなく独立系企業となっており、銀行の監視下にないことから審査基準ギリギリの低与信の人でも融資を受けられます。

カードローンの審査にはスコアリングシステムが導入されており、基本的にはAIによって融資の可否が決定されますが、アイフルはAI審査に通らなかった人に対して再審査をおこないます。

再審査は人の手でおこなわれるため、担当者が可決すればAI審査で否決されてしまった人でも融資を実行してもらうことが可能です。

銀行の干渉を受けずに融資の可否を決定できるのは消費者金融のなかでアイフルだけとなっており、審査に通過できるか不安な人におすすめのカードローンです。

大手消費者金融のなかで独立系企業を貫いている唯一の業者

冒頭でも言いましたが、銀行の傘下に入らずに独立系企業として運営している消費者金融はアイフル以外にありません。

私たちアイフルグループは大手消費者金融の中で唯一、銀行傘下とはならずに独立系企業として経営を続けています。

引用元: アイフルグループの強み | アイフル株式会社

アイフル以外の消費者金融は、それぞれ銀行グループに属して運営をおこなっています。

| 属している銀行グループ | |

|---|---|

| アイフル | なし |

| プロミス | SMBCグループ |

| SMBCモビット | |

| レイク(旧レイクALSA) | SBI新生銀行グループ |

| アコム | 三菱UFJフィナンシャル・グループ |

SMBCモビットのように銀行が新規参入事業として開始したサービスもあれば、経営が悪化して買収される形で銀行と提携関係を結んだカードローンもあるのが実態です。

銀行グループの業者に対して安定性がある印象を持つ人もいるかもしれませんが、銀行の力を借りずに独立系企業を貫いているアイフルの方が健全な経営をしていると考えるのが妥当でしょう。

実際にアイフルは、金融庁長官が定める適格格付業者の日本格付研究所からも安定的な業者として高い評価を受けています。

無担保ローン市場において高い市場地位と競争力を有する。

引用元: アイフルの信用格付の結果-日本格付研究所

審査に通過できるか不安な人は、収入が少ない人にも独自判断で前向きに融資しているアイフルを選んでおけば間違いありません。

>> アイフルの3秒診断はこちら

月収3万円あると返済能力を認められてキャッシングローンを利用できる

アイフルでお金を借りるには、月収3万円あると安心です。

月収3万円あると審査で返済能力が認められやすく、上述したスコアリングシステムによる判定のみで融資を決定してもらえます。

| 月収3万円以上 | スコアリングシステムによる審査で融資が決定される |

|---|---|

| 月収3万円未満 | 再審査がおこなわれて融資が決定される |

月収1〜2万円でも、信用情報に大きな傷がなければ再審査を通過してお金借りることができます。

アイフルは融資スピードに力を入れているカードローンのため常に審査担当者が待機しており、再審査になったからといって審査時間が格段に遅くなることもありません。

実際にアイフルは、働き始めたばかりの人にも即日で融資をおこなった実績があります。

働き始めたばかりの人でも初出勤日が終われば融資を受けられる

月収3万円ある人に比べると審査に時間がかかる可能性はありますが、働き始めたばかりの人でもアイフルで融資を受けられます。

給料日までお金が足りない場合は、初出勤を終えてから申し込みましょう。

アイフルの公式サイトにも、以下のように記載されていますので参考にしてください。

お仕事(パート・アルバイト可)をはじめられた後、お申込みいただけます。

引用元: アイフル公式サイト

アイフルに問い合わせたところ、勤務期間が1年に満たない場合、申し込むときに申告する年収は概算金額で問題ないということでした。

現在の月収から1年間でもらえる予定の金額を算出し、アイフルに申告してください。

1日でも働いた実績があるかどうかが重要であり、勤務形態によって融資が断られることはありません。

アルバイトやパートだからといって不利に扱われることは一切ない

アイフルの審査には、非正規雇用のアルバイトやパートでも問題なく通過できます。

審査において勤務形態はそれほど重要ではなく、働いていれば返済能力を認めてもらえるからです。

| 対応の可否 | |

|---|---|

| アルバイト | ◯ |

| パート | ◯ |

| 派遣社員 | ◯ |

| 個人事業主 | ◯ |

労働収入があれば、国から支援を受けている生活保護受給者でも審査に通過してお金を借りることができます。

ただしカードローンには年齢制限があり、収入があったとしても20歳未満は借り入れできません。

お金が必要な未成年者は、「未成年でもお金を借りる方法!19歳以下が親の同意なしで借りたいなら?」の記事を参考にしてください。

収入証明書の提出は借り入れ金額を50万円以下にすると避けられる

働き始めたばかりであったり、非正規雇用で働いていたりすることから収入証明書が提出できない場合は、借り入れ金額を50万円以下にしておくとよいでしょう。

借り入れ金額が50万円を超えなければ、収入証明書を提出しなくても借り入れできます。

50万円を超える場合は貸金業法の取り決めによって提出が必須となるため、収入証明書なしでお金を借りることはできません。

日本貸金業協会のホームページにも、以下に該当する場合は収入証明書の提出が必要である旨が記載されています。

貸付けの金額(極度方式基本契約にあっては、極度額)が、既存の貸付けの契約の貸付けの残高(極度方式基本契約にあっては、極度額)と合算して50万円を超える貸付けに係る契約

引用元: 日本貸金業協会

借り入れ希望金額を少額にしておくと収入証明書の提出が免除されるだけでなく、審査に通りやすくなる側面もあります。

2〜3回ほど返済の実績をつくれば与信限度額の増額が可能になるため、初回は50万円以下にしておくのが賢い選択です。

ただし他社借り入れがある場合、アイフルでは50万円以下でも通算して100万円を超えると収入証明書の提出が必要になります。

他の貸金業者から融資を受けていても通算100万円以下なら給与明細は不要

複数の金融業者からお金を借りている場合、収入証明書なしでアイフルを利用するためには借り入れ残高が通算100万円を超えないようにしましょう。

通算100万円を超えると、上記と同じく貸金業法による規定によって給与明細などの収入証明書の提出が必要になります。

わかりやすく図にまとめましたので、借り入れ金額を決めるときの目安にしてください。

とはいえ、収入証明書を提出すれば上記の金額を超える借り入れも可能です。

収入証明書として認められる書類については、後述の「不備なく必要書類を用意しておくことで回答遅延を防げる」を参考にしてください。

借り入れ金額が年収の3分の1を超えてしまうと、収入証明書を提出したとしても審査には通過できません。

借入希望金額を年収の3分の1までにしておくと総量規制の影響を受けない

総量規制の影響を受けると借り入れできなくなるため、アイフルを含む借入総額が年収の3分の1を超えないようにしましょう。

総量規制とは、多重債務者の発生を防ぐために借入総額を年収の3分の1までに制限した貸金業法に基づくルールです。

(過剰貸付け等の禁止)

引用元: 貸金業法 | e-Gov法令検索

その年間の給与及びこれに類する定期的な収入の金額として内閣府令で定めるものを合算した額に三分の一を乗じて得た額をいう。

総量規制はすべての貸金業者が遵守しなければいけない法令のため、年収の3分の1を超える借り入れを希望しても確実に否決されます。

ただし総量規制対象外の貸付であるアイフルのおまとめローンなら、借入総額が総量規制の上限を超えていたとしても新たな借り入れが可能です。

複数の借り入れがあるなら例外貸付のおまとめMAXやかりかえMAXが最適

複数の借り入れによって借入総額が年収の3分の1を超えそうな人は、総量規制の例外貸付に該当するアイフルのおまとめMAXやかりかえMAXを利用するとよいでしょう。

おまとめMAXとかりかえMAXは返済先を一本化できる商品で、現在よりも低い金利を適用してもらえる特徴があります。

さらにアイフルのおまとめローンは消費者金融からの借り入れだけでなく、銀行のローンやクレジットカードのリボ払いもまとめて一本化できます。

銀行ローンもまとめられる商品は他になく、銀行の傘下に入っていないアイフルだからこその利点です。

例えば、SMBCグループのプロミスにもおまとめローンはありますが、以下に記載のとおり銀行からの借り入れをまとめることはできません。

消費者金融・クレジットカードなどにおけるお借入(無担保ローン)。

引用元: プロミス公式サイト

※銀行のカードローン・クレジットカードのショッピングなどを除く

銀行ローンをおまとめローンの対象にしてしまうと、協力関係にある銀行に損益を与えてしまうからです。

アイフルのおまとめローンを利用したい場合は、Web申し込みをおこなった後にオペレーターに連絡して総量規制以上の借り入れがしたい旨を伝えると商品を切り替えてもらえます。

キャッシングローンと同じく、申し込みから借り入れまでWeb完結で手続き可能です。

>> アイフルのWeb申し込みはこちら

事業資金には事業サポートプランを検討しよう!最大1億円の高額融資も可能

事業資金が必要な個人事業主がお金を借りるなら、最大1億円の高額融資を受けられるアイフルの事業サポートプランの利用が最適です。

事業サポートプランはアイフルが事業者向けにおこなっているビジネスローンで、おまとめローンと同様に総量規制の例外貸付に該当します。

有担保プランと無担保プランがあり、担保にできる土地や建物があれば不動産担保ローン、担保なしで借りたければ無担保ローンとなります。

それぞれの基本情報を表にまとめましたので、参考にしてください。

| 不動産担保ローン | 無担保ローンの個人プラン | 無担保ローンの法人プラン | |

|---|---|---|---|

| 金利 | 3.0%〜12.0% | 3.0%〜18.0% | 3.0%〜18.0% |

| 限度額 | 100万円〜1億円 | 1〜500万円 | 1〜500万円 |

| 審査時間 | 最短翌日 | 最短翌日 | 最短翌日 |

| 貸付対象 | 法人、個人事業主 | 個人事業主 | 法人 |

| 担保 | 土地や建物などの不動産 | 不要 | 不要 |

| 保証人 | 法人の場合は代表者の連帯保証 | 不要 | 代表者の連帯保証 |

| 契約締結費用 | 根抵当権設定費用、印紙代 | 不要 | 不要 |

原則として決算書2期分の提出ができる創業3年目から借り入れ可能となっていますが、起業したばかりでも確定申告をおこなっていれば融資を検討してもらえます。

赤字決算にも柔軟に対応してもらえるため、他社では断られるような財務状況にあっても諦めずに申し込んでみましょう。

ただしアイフル以外にも申し込みをおこなってしまうと、対応してもらえるはずの融資も断れる可能性があります。

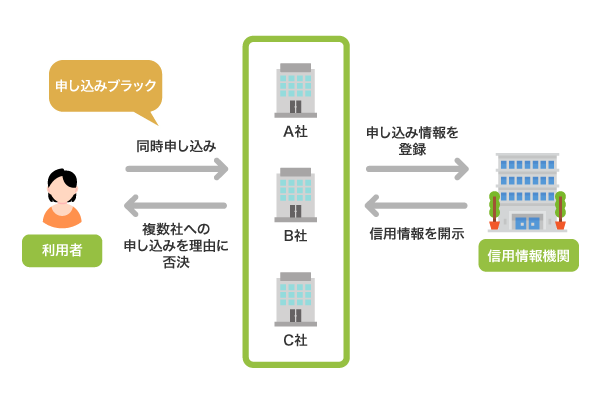

他のカードローンに同時申し込みしないことで審査落ちの要因を減らせる

アイフルに限らず、カードローンに申し込むときは必ず1社ずつおこなってください。

同時に複数のカードローンに借り入れの申請をおこなうと、審査に落ちる要因となる申し込みブラックの状態になってしまうからです。

複数社に申し込みをおこなっても問題ないのは、金融商品のなかで住宅ローンのみになります。

一度申し込みブラックになってしまうと、指定信用情報機関(CIC)や日本信用情報機構(JICC)から情報が抹消される6ヶ月間は審査に通りづらくなります。

アイフルのキャッシングローンでお金を借りるためには、SMBCモビットなど他社のカードローンへ同時に申し込むのはやめておきましょう。

急いで借り入れをするために複数社に申し込んでおく人もいますが、アイフルなら最短18分で審査結果がわかるため今すぐ借りることが可能です。*

アイフルの審査に在籍確認の電話連絡はないため最短18分で結果がわかる

アイフルは電話連絡による在籍確認をおこなっていないためスピード感のある審査が可能となっており、最短18分で結果が通知されます。*

在籍確認は申込者の勤務先に電話連絡をおこない、申告内容が正しいかどうか確かめる審査項目の一つです。

審査時間を引き延ばす要因となっているのですが、ほとんどの金融機関は勤務先の裏付けを得るために実施しています。

そのため最短18分で結果がわかるスピード審査が可能なのは、在籍確認なしで借りられるアイフルの強みになります。*

消費者金融の審査時間を表にまとめて比較してみましたので、参考にしてください。

| アイフル | 最短18分* |

|---|---|

| アコム | 最短20分*1 |

| SMBCモビット | 最短30分 |

| レイク(旧レイクALSA) | 公表なし |

| プロミス | 公表なし |

アイフルが業界最速の審査時間なのは、在籍確認をしなくても相手の信用度を測れる優れた与信技術を持っているからです。

実際に提携先200社のローン保証事業をおこなっており、与信に関する情報量は他社と比べ物になりません。

急いでお金を借りたい人にとって、最短18分で借りられるアイフル以上に最適な借入先はないでしょう。*

>>アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

土日や大型連休などで勤務先が休みでも即日融資が遅れる心配がない

在籍確認の電話連絡がないアイフルなら、勤務先が休みになる土日や大型連休でも最短18分でお金を借りられます。*

他社のカードローンは在籍確認が完了するまで審査結果がでないため、即日融資には対応してもらえません。

以前は在籍確認を保留して少額融資によって対応する貸金業者もありましたが、銀行の傘下に入った影響で以下を順守せざるを得なくなり、現在は実施を取りやめています。

年収証明の提出義務がない場合であっても、在籍確認などにより、返済能力を調査

引用元: 与信審査の厳格化について-法務省

土日や大型連休でもすぐに借り入れができるのは、アイフルだけということです。

ただしアイフルも土日や大型連休は混雑するため、最短時間で融資してもらいたい人はWeb申し込みをした後にオペレーターへ連絡しましょう。

審査時間はWebで申し込んだ後にオペレーターに相談すると短縮できる

アイフルは、急いでいる人を優先的に対応するサービスをおこなっています。

今すぐお金を借りたい人は、Web申し込みをおこなった後にオペレーターへ早く対応してほしい旨を伝えて審査時間を短縮してもらってください。

審査時間を短縮してもらうサービスは、申し込みが完了してからでないと対応してもらえません。

オペレーターへの相談は、以下の手順でおこないましょう。

Web申し込みをおこなうとアイフルから本人確認電話がかかってくるため、そのときに審査時間の短縮を依頼する方法でも問題ありません。

ただし申し込みが審査回答時間を過ぎていた場合は、翌日まで連絡を待つ必要があります。

すぐに借りたいなら9:00〜21:00に契約できるように申し込もう

申し込み自体は24時間いつでも可能ですが、アイフルの審査回答時間は9:00〜21:00となっています。

すぐにお金を借りるためには、21:00までに契約手続きが完了できるように申し込みをおこなってください。

審査回答時間ギリギリに申し込んでしまうと当日中に契約まで完了できない可能性があるため、余裕を持って20:00までに申し込むとよいでしょう。

どうしても20:00までに間に合わない人は、21:50まで審査を受け付けているレイクも選択肢に入れるとよいかもしれません。

最短時間で融資してもらえる可能性を高めるには、混雑を避けて申し込みをおこなうのも有効です。

平日の午前中に申し込むと少ない待ち時間で回答を得られる

カードローンを利用する人が少ない平日の午前中に申し込みをおこなうと、少ない待ち時間で審査結果を得られます。

休み明けの月曜日は混雑しやすいため、比較的空いている火曜日から金曜日が狙い目です。

アイフルの混雑状況の傾向については、以下を参考にしてください。

| 月曜日 | 火曜日 | 水曜日 | 木曜日 | 金曜日 | 土曜日 | 日曜日 | |

|---|---|---|---|---|---|---|---|

| 9:00〜10:00 | 混雑 | ◯ | ◯ | ◯ | ◯ | ◯ | △ |

| 10:00〜11:00 | ◯ | ◯ | ◯ | ◯ | ◯ | △ | △ |

| 11:00〜12:00 | △ | ◯ | ◯ | ◯ | ◯ | △ | △ |

| 12:00〜13:00 | 混雑 | △ | △ | △ | △ | 混雑 | 混雑 |

| 13:00〜14:00 | △ | △ | △ | △ | △ | 混雑 | 混雑 |

| 14:00〜15:00 | ◯ | ◯ | ◯ | ◯ | ◯ | △ | △ |

| 15:00〜16:00 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | △ |

| 16:00〜17:00 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | △ |

| 17:00以降 | 混雑 | △ | △ | △ | △ | 混雑 | 混雑 |

利用者が少ない時間帯に申し込みをおこなったとしても、必要書類の提出が遅れると最短時間で融資してもらえなくなるため、事前に準備しておくことが大切です。

不備なく必要書類を用意しておくことで回答遅延を防げる

アイフルでweb申し込みをした後、免許証などの本人確認書類の提出が必要になります。

滞りなく審査を進めてもらうために、あらかじめ準備しておくとよいでしょう。

スマホで撮影して送信するだけで提出できるので、準備といっても以下の書類を手元に用意しておくだけです。

| 備考 | |

|---|---|

| 運転免許証 | 現住所が記載されていること |

| 個人番号カード(マイナンバーカード) | 表面のみ |

| 住民基本台帳カード | 顔写真付きのもの |

| 特別永住者証明書 | 有効期間内のもの |

| 在留カード | 有効期間内のもの |

スマホでかんたん本人確認が可能なのは、アイフルがeKYCを導入しているからです。

eKYCはWeb上で本人確認をおこなうための技術のことで、書類の提出が簡単にできるだけでなく不正利用を防げる利点もあります。

eKYCでは、本人確認書類の真正性の確認と所持確認、スマートフォンの前の消費者の容貌との一致確認といった点の強化が行われているため、あなたの情報を用いた不正やなりすましを防ぐ効果も一段高いということができます。

引用元: eKYC(オンラインで行う本人確認)を知る-国民生活センター

利用限度額が50万円を超える場合や、他社借り入れを含めた借り入れ総額が100万円を超える場合には、収入を証明する以下の書類も必要になりますので合わせて用意しておきましょう。

収入証明書となる書類

| 備考 | |

|---|---|

| 源泉徴収票 | 直近で発行されたもの |

| 給与明細書 | 直近2ヶ月分 |

| 賞与明細書 | 1年以内のもの |

| 確定申告書 | 前年度分のもの、税務署の収受印あるいは電子申告の受付日時の記載があるもの |

| 住民税決定通知書・納税通知書 | 直近で発行されたもの |

| 所得証明書 | 直近で発行されたもの |

| 年金証書・年金通知書 | 直近で発行されたもの |

| 支払調書 | 直近で発行されたもの |

必要な情報が読めないと再提出になってしまうため、文字や数字がはっきりと映るように撮影してください。

銀行口座を登録すると本人確認書類の提出を省略できる

申し込み時に銀行口座で本人確認をおこなう方法を選択すると、免許証などの本人確認書類の提出を省略できます。

上述で紹介したスマホでかんたん本人確認とどちらがいいか迷う人もいると思いますが、カードレスや振込融資を希望するのであれば銀行口座を登録する方法を選ぶとよいでしょう。

カードレスや振込融資を希望する場合、銀行口座で本人確認をする方法を選ばなかったとしても後から口座登録が必要になるからです。

初めから銀行口座による本人確認を選択しておけば、一つ手間を省くことができます。

登録する銀行口座は、必ず本人名義のものを準備してください。

ここまでアイフルで早く融資を受ける方法について紹介しましたが、そもそも申し込みから借り入れまでの全体像をしっかりと把握できていない人もいるのではないでしょうか。

アイフルでお金を借りる際の具体的な流れについて紹介していきますので、ぜひ参考にしてください。

全体の流れを知っておくと次にどんな手続きをするのかがわかり、事前準備もしやすくなります。

アイフルの借り方はWebが最適!申し込みから借り入れまでの具体的な流れ

アイフルのWeb申し込みを利用すると全てインターネット上で完結するため、以下の簡単な手順でお金を借りられます。

郵送や電話で申し込みをおこなうこともできますが、上述した最短18分審査はWeb申し込みをおこなった場合にのみ適用されるサービスになります。*

Web申し込みを利用しないと審査結果が出るまでに1週間以上かかってしまうため、借り入れをするならスマホで手続きをおこなうべきです。

契約手続きが終われば、ATMでの引き出しまたは銀行口座への振り込みによって借入金を受け取ることができます。

ATMで引き出す場合は、コンビニATMを利用すると便利です。

セブンイレブンやローソンなどのコンビニATMですぐに現金を引き出せる

アイフルのキャッシングローンは、セブンイレブンやローソン、ファミリーマートに設置してあるコンビニATMで現金を引き出すことができます。

審査通過後すぐに借りたいのであれば、カードレスに対応しているセブンイレブンまたはローソンのATMを利用するとよいでしょう。

スマホを操作するだけで借り入れできるためローンカードを受け取る必要がなく、最も手早く現金を手に入れられます。

スマホひとつでお金を借りられるスマホATM取引の流れは、以下のとおりです。

実際に管理人がこの方法で借り入れをしたところ、コンビニに着いてから1分以内で全ての操作を終えて現金を手に入れられました。

通帳に現金を入れたい人は、銀行に直接振り込んでもらえる振込融資を利用すると手間がかかりません。

最短10秒で口座に送金してもらえる振込融資を選択することも可能

借入金を公共料金や家賃などに充てたい場合は、最短10秒で口座に送金してもらえる振込融資を選択するとよいでしょう。

Webで申請するだけで銀行に送金してもらえるため、最小の手間で借り入れが完了します。

都市銀行や地方銀行など、全国1,200の金融機関への振り込みに対応してもらうことができ、振込手数料もかかりません。

| 提携銀行 |

|

|---|---|

| 振込手数料 | 無料 |

銀行口座に現金を入れておけばATMでの操作は自分のお金を引き出すときと同じ手順なので、スマホATM取引の使い方に不安がある人にもぴったりです。

友人や家族と一緒にいるときに現金が必要になった場合でも、自分の口座から引き出すだけなら借り入れをしていることがバレる心配はありません。

スマホATM取引と同様にローンカードなしで借り入れ可能となっており、自宅に郵送物が届かないのも嬉しいポイントです。

カードレスを選択すると郵送物なしで借りられるため家族にバレない

上述したスマホATM取引と振込融資はカードレスで利用できる借り入れ方法のため、自宅に郵送物が届きません。

借入先から届く封筒を家族に見られ、借り入れがバレてしまう心配がないということです。

アイフルは差出人名を社名ではなくAIセンターと記載するため郵送物が届いたとしてもバレにくいのですが、家族に無断で開封されてしまう可能性もゼロではありません。

郵送物によって借り入れがバレるのを未然に防ぐためには、カードレスを選択するのが最善策です。

ただし振込融資を利用した場合、アイフル(株)またはAIセンターという振込名義で入金があったことが通帳に履歴として残ります。

普段から通帳記入しない人なら問題ありませんが、家族に借り入れがバレる要因になりそうな場合は通帳に履歴が残らないスマホATMを利用した方がよいかもしれません。

周囲に内緒でバレずにお金を借りたいのであれば、郵送物がなく通帳記入もされないアイフルのスマホATM取引が最適ということです。

| 郵送物なし | 通帳記入なし | |

|---|---|---|

| スマホATM取引 | ◯ | ◯ |

| 振込融資 | ◯ | × |

実際に管理人はスマホATM取引で何度も借り入れをしていますが、家族にバレたことはありません。

アイフルのAIアプリは一目見ただけでは金融機関のアプリだとわからないため、スマホを見られる可能性がある人も安心して利用できます。

AIアプリのアイコンは着せ替えができるためスマホを見られても安心

アイフルのAIアプリには、4種類のデザインからアイコンを選べる機能が付いています。

アイフルのロゴが使われていないデザインも用意されているため、スマホを見られる可能性がある人はアプリをダウンロードした後アイコンを着せ替えましょう。

アプリアイコンの着せかえが可能

引用元: Google Playストア

好きなアイコンに変えられるので、周りを気にせず利用ができます。

着せ替え可能なデザインについては、以下の画像を参考にしてください。

アプリ名に関してもバレない配慮がされており、社名ではなくai-appと表示されます。

着せ替え可能なデザインの有無やアプリ名を他社と比較した結果は、以下のとおりです。

| 消費者金融 | アプリ名 | アイコンの着せ替え | 表示されるアプリ名 | バレない |

|---|---|---|---|---|

| アイフル | AIアプリ | 可能 | ai-app | ◯ |

| レイク(旧レイクALSA) | レイクアプリ | 不可 | レイクアプリ | △ |

| プロミス | アプリローン | 不可 | PAL | △ |

| SMBCモビット | SMBCモビット公式アプリ | 不可 | SMBCモビット | △ |

| アコム | my ac | 不可 | my ac | △ |

アイコンを着せ替えられるうえ、アプリ名までバレない仕様になっているのはアイフルのみでした。

App Storeで5段階中4.6という高評価を得ているのは、利便性が高いだけでなく周囲にバレないための細かい配慮がされているからでしょう。

それでも不安な人は、借り入れをした後にアプリを削除するのもひとつの手段です。

会員メニューにはインターネットからもログインできるため、スマホATM取引をするときだけアプリをダウンロードすれば問題なく借り入れできます。

AIアプリについてさらに詳しく知りたい人は、「お金借りるアプリ15選!少額融資でスマホから借りれる厳選アプリを紹介」の記事も合わせてご覧ください。

ローンカードで借りたいなら無人契約でんわBOXてまいらずを利用しよう

バレずに借りるにはカードレスが最適ですが、ローンカードを手元に置いておきたい場合でも無人契約でんわBOXてまいらずを利用すれば家族バレの可能性を最小限に抑えられます。

Web申し込みをした後、無人契約でんわBOXてまいらずに行くとローンカードを受け取ることができ、自宅に郵送物が届くのを回避できるからです。

事前に契約手続きをしておかないと待ち時間が発生するため、必ずWeb申し込みを済ませてからローンカードを受け取りにいきましょう。

ローンカードがあるとコンビニATMだけでなく、銀行ATMでも現金の引き出しが可能になる利点があります。

アイフルのキャッシングローンは何度でも借りられる極度型ローンのため、借り入れ手段を増やしておくと役立つときがくるかもしれません。

極度型ローンのため借入限度額の範囲内であれば回数制限なしで借りられる

アイフルは、借入限度額の範囲内であれば回数制限なしで何度でも借りられる極度型ローンです。

借り入れをするたびに金銭消費貸借契約書を交わす必要がある証書貸付とは違い、一度の契約で繰り返し利用することができます。

借り入れ金額が限度額の上限に達してしまった場合でも、借り入れ残高が減ると再び利用できるため、返済を進めれば完済していなくても追加の融資を受けられます。

必要なときに必要な金額だけ借りられるアイフルなら、無駄な借り入れをして返済に追われてしまう心配がありません。

借り入れ金額は1,000円単位で自由に決められるため必要な額だけ引き出せる

アイフルは1,000円単位の融資に対応しているため、細かく借り入れ金額を設定することができます。

例えば、借入単位が1万円の金融機関を利用した場合、25,000円あれば足りる際にも30,000円引き出さなければいけません。

この場合、本来は必要なかった5,000円に対して余分に利息が発生します。

アイフルなら本当に必要な25,000円のみ借りられるため無駄な借り入れを防ぐことができ、利息の支払いを最小限に抑えられます。

ただし1,000円単位で借りるためには、セブン銀行ATMあるいはローソン銀行ATMで借入金を引き出す必要があります。

イオン銀行ATMや三菱UFJ銀行ATMでもキャッシングは可能ですが、1,000円単位の借り入れには対応していません。

振込融資であれば金融機関に関係なく、1,000円単位で借り入れができます。

完済後も解約するまで契約は有効!借りずに持っておくだけでも問題ない

アイフルで借りたお金を完済したらどうなるのか気になる人もいるかもしれませんが、解約するまで契約は有効です。

そのため完済後しばらく借り入れをしなかったとしても、契約中であれば改めて審査を受けなくても必要なときに借り入れができます。

借り入れをする可能性が少しでもあるのなら、完済後も解約せずに会員になっておくのが賢い選択です。

ただし住宅ローンを組む予定がある場合、解約しておかないと住宅購入資金として借りられる金額が減ってしまうかもしれません。

利息に関しては、借り入れをしなければ一切かからないため安心してください。

アイフルで初めて借りた場合に適用される金利は、一般的な金利相場と同じく実質年率18.0%です。

初回契約時は上限金利の18.0%が適用される可能性が高い

アイフルの金利は3.0%〜18.0%と幅がありますが、初回契約時は上限金利の18.0%が適用される場合がほとんどです。

とはいえ実質年率18.0%が特別に高いかというと、そうではありません。

利息制限法で定められている上限金利の水準は20.0%であり、アイフルは2.0%も低金利のカードローンだからです。

実質年率18.0%で借りたときにかかる利息について、表にまとめましたので参考にしてください。

| 借り入れ金額 | 1ヶ月あたりにかかる利息 | 1日あたりにかかる利息 |

|---|---|---|

| 1万円 | 152円 | 5円 |

| 5万円 | 764円 | 25円 |

| 10万円 | 1,528円 | 50円 |

| 20万円 | 3,057円 | 101円 |

| 30万円 | 4,586円 | 152円 |

30万円の借り入れをしたとしても、1日あたりにかかる利息はたったの152円です。

満23歳〜59歳の人は、さらに安い金利で借りられるファーストプレミアム・カードローンを利用できます。

満23歳以上なら年率9.5%のファーストプレミアム・カードローンを利用できる

アイフルには、満23歳〜59歳を貸付対象にしたファーストプレミアム・カードローンがあります。

ファーストプレミアム・カードローンの金利は、なんと年率3.0〜9.5%です。

特別な手続きはなく、Web申し込みをした後オペレーターに連絡してプラン変更を申し出るだけで適用してもらえます。

アイフルを初めて利用するときにのみ適用してもらえる特別なプランのため、利息を抑えたい人は忘れずにオペレーターに申し出ましょう。

ファーストプレミアム・カードローンにプラン変更した場合でも、通常のカードローンと同様に無利息期間サービスの適用を受けられます。

最大30日間の無利息期間を活用しよう!適用期間中に完済すると利息は0円

最大30日間の無利息期間サービスがあるアイフルなら、利息0円でキャッシングすることも可能です。

利息なしで借りたい人は、初回契約日の翌日から30日が経過するまでに完済しましょう。

無利息期間サービスの適用期間中であれば、何度借りても利息は発生しません。

30日間で完済する予定がない場合でも、無利息期間の恩恵によって他社のカードローンよりも利息の支払いは少なくて済みます。

管理人が計算したところ、11ヶ月以内に返済すると低金利といわれている銀行カードローンより利息の負担が少なくて済むことがわかりました。

以下の表は、アイフルと銀行カードローンの利息額を借り入れ金額ごとに比較したものです。

| 借り入れ金額 | アイフル | 銀行のカードローン |

|---|---|---|

| 5万円 | 3,019円 | 3,106円 |

| 10万円 | 6,739円 | 6,781円 |

| 20万円 | 13,483円 | 13,568円 |

| 30万円 | 20,227円 | 20,353円 |

借り入れ金額が高くなればなるほど、アイフルのほうがお得に借りられることがわかります。

ただし無利息期間中に返済が遅れるとサービスの適用が外れてしまうため、返済期日を忘れないようにしましょう。

返済期日は約定日制と35日ごとのサイクル制のいずれかを選択できる

アイフルの返済期日は、毎月1回払いの約定日制と35日周期で支払いをおこなうサイクル制の2種類から選べます。

約定日制とサイクル制の違いは、以下のとおりです。

| 返済期日の設定方法 | 返済可能時期 | 口座振替 | |

|---|---|---|---|

| 約定日制 | 毎月決まった期日が設定される | 期日の10日前から返済可能 | ◯ |

| サイクル制 | 35日ごとに期日が設定される | 期日までに返済すればいつでも可能 | × |

約定日制は毎月決まった期日が設定されるため失念しづらく、返済計画を立てやすい利点があります。

一方でサイクル制は、約定日制よりも期日の到来が遅いことから、余裕を持った返済計画を立てることができます。

自分に合った方法を選び、しっかりと返済を進めましょう。

万が一、返済期日までに支払いが間に合わない場合は、事前にアイフルの会員メニューから期日の変更手続きをおこなっておけば猶予してもらえます。

支払いが遅れるときは会員メニューから返済日を変更することが可能

アイフルは支払いが遅れそうな人のために、返済期日の変更手続きに対応しています。

返済期限を延ばしてもらう方法は、会員メニューの次回返済期日の変更(猶予)という項目から自身で期日を変更するだけです。

会員専用ダイヤルからオペレーターに連絡し、変更してもらうことも可能です。

もし何らかのご都合で返済が遅れる事情が発生した場合は、事前に、会員ログインから会員メニューの「次回返済期日の変更(猶予)」でご変更いただくか、 会員専用ダイヤル(0120-109-437/平日9:00〜18:00)へ ご連絡・ご相談をお願いいたします。

引用元: アイフル公式サイト

事前に手続きをおこなわずに滞納した場合、遅延損害金が発生するだけでなく信用情報に傷がつく可能性があります。

申請すれば猶予してもらえるため、必ず返済期日前に変更手続きをおこないましょう。

滞納せずに返済実績を重ねていくと、借入限度額の増額に対応してもらえます。

増額したいときもWeb上で手続きが完了するうえに当日中に借りられる

アイフルはWeb完結による増額融資に対応しており、最短で当日中に借入限度額を増やしてもらうことができます。

借入限度額を増やしてもらうためには増額審査に通過する必要がありますが、通常の審査と同様にアイフルは前向きな判断をする傾向にあります。

アイフルの解約率が0.686%という非常に低い水準になっているのも、増額しながら何度も利用する人が多いからでしょう。

もちろんアイフルの利便性が優れており、顧客満足度が高いのも解約率が低い理由のひとつです。

実際に管理人はアイフルで10年以上借り入れをしていますが、サービスに対して一度も不満に思ったことはありません。

最後にアイフルのサービス内容についてまとめておきますので、参考にしてください。

アイフルのサービス内容まとめ

| 融資時間 | 最短18分* |

|---|---|

| 借り入れ方法 |

|

| 無利息サービス | 30日間の無利息期間があるため利息の支払いを抑えられる |

| バレない配慮 | 郵送物や在籍確認の電話連絡がない |

アイフルのサービスを利用してみたい人は、まずは事前診断で借り入れできるかどうか確認してみましょう。

>> アイフルの3秒診断はこちら

注釈とアイフルの貸付条件

※お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |