在籍確認なしのカードローンを選択すると、職場にキャッシングがバレる原因となる電話連絡をおこなわずに与信審査を進めてもらえます。

会社の人に内緒でキャッシングしたい人は、原則電話による在籍確認なしのカードローンであるプロミスなどを選択するとよいでしょう。

原則電話による在籍確認なしで借りられるカードローン

上記以外のカードローンでは、貸金業法第13条1項で定められている返済能力の調査義務を果たす方法が電話連絡の他に確立されていません。

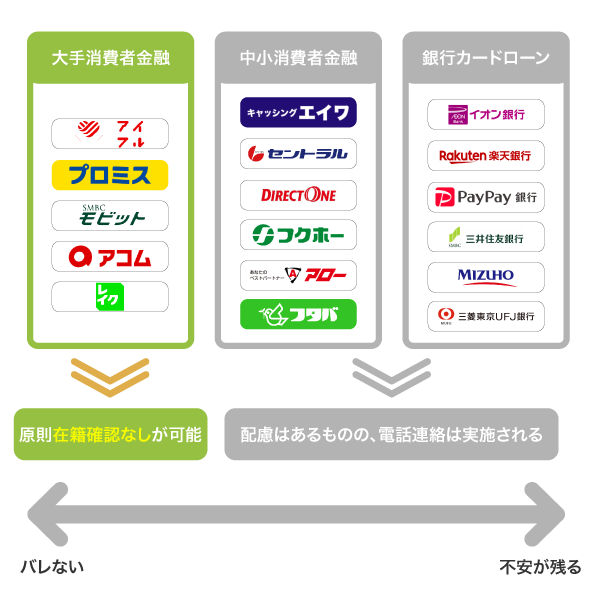

金融業者によって個人情報の保護への対応には差があるため、借入先の選択を誤ると在籍確認が原因でカードローンの利用がバレてしまう可能性があります。

実際に中小消費者金融や銀行カードローンについて調査しましたが、電話連絡による在籍確認なしに対して非常に消極的な姿勢でした。

- 電話連絡による在籍確認なしのカードローンは大手消費者金融

- 大手消費者金融はプライバシーの保護に積極的に対応している

- 実際にプロミスは在籍確認の電話連絡なしで融資してくれた

- 銀行カードローンや中小消費者金融は個別の対応に前向きではない

この記事では、在籍確認なしのカードローンでお金を借りたい人に最適な借入先と、電話連絡なしでキャッシングする方法について詳しく解説していきますので参考にしてください。

目次

- 1 在籍確認なしのカードローン!会社への電話連絡なしが可能な17社を紹介

- 1.1 プロミスは原則電話連絡なしでも即日融資を受けられる

- 1.2 アコムは書類の提出がなくても原則として在籍確認の電話連絡がない

- 1.3 アイフルなら勤続年数が短くても書類による職場確認に対応してもらえる

- 1.4 SMBCモビットのWEB完結申込なら職場だけでなく同居家族にもバレない

- 1.5 土日が会社の休業日ならレイク(旧レイクALSA)のキャッシングが最適

- 1.6 メルペイスマートマネーは申込時に職場の連絡先を入力する必要がない

- 1.7 ORIX MONEY(オリックスマネー)は会社への郵送物が一切ないため安心

- 1.8 ベルーナノーティスは増額審査のときも職場にバレない配慮がある

- 1.9 LINEポケットマネーの在籍確認はLINE Payを利用していると回避しやすい

- 1.10 三井住友カード カードローンは電話連絡を控える姿勢がある

- 1.11 銀行カードローンで電話連絡なしに前向きなのはセブン銀行カードローン

- 1.12 楽天銀行スーパーローンならクレジットカードを作成したと言い訳できる

- 1.13 イオン銀行カードローンは専業主婦への在籍確認を実施していない

- 1.14 オリックス銀行カードローンは対応が柔軟なうえに24時間いつでも申し込める

- 1.15 auじぶん銀行カードローンは正当な理由がある人への会社連絡を実施しない

- 1.16 みんなの銀行 Loanは申告内容に誤りがなければ在籍確認の電話を回避できる

- 1.17 横浜銀行カードローンはSMBCグループが保証会社のため電話連絡なしに柔軟

- 1.18 三井住友銀行カードローンはメガバンクで唯一電話連絡なしに寛容

- 1.19 PayPay銀行カードローンは銀行名と担当者名を告げられるため注意が必要

- 2 審査が甘い中小消費者金融でも在籍確認なしのキャッシングはできない

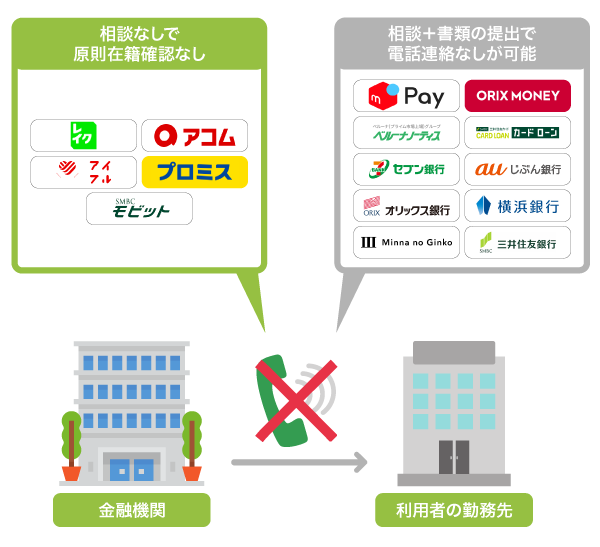

- 3 在籍確認の電話連絡なしでお金を借りる方法!オペレーターへの相談が必須

- 4 在籍確認の電話連絡なしはアルバイトでも勤続年数1年以上で対応してもらえる

- 5 在籍確認とは返済能力を調べるために実施される審査項目のひとつ

- 6 在籍確認なしでキャッシングできなくても勤務先にバレずに融資を受けられる

在籍確認は必ず実施される!電話連絡なしのカードローンを選ぼう

そもそも在籍確認なしで借り入れできるものなのか、疑問に感じますよね。

結論から言いますと、与信審査で在籍確認がおこなわれないカードローンはありません。

ただし書類審査が可能なカードローンや膨大な顧客データを基に電話連絡なしで在籍確認を実施している借入先を選べば、会社にバレずにお金を借りられます。

書類提出を面倒に感じる人もいるかもしれませんが、健全に運営している金融業者は貸金業法の以下の法令に則って返済能力の調査を必ず実施しています。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元: 貸金業法-電子政府の総合窓口(e-Gov)

在籍確認が一切ないカードローンは、違法業者である可能性を疑うのが妥当です。

冒頭で紹介した電話連絡なしで借りられるカードローンは、勤務先への連絡をおこなわない代わりに書類によって就労の有無を確認している正規の貸金業者ですので安心してください。

以下は、書類提出による在籍確認でお金借りることができるカードローンについてまとめた表です。

| 書類提出による在籍確認への対応 | バレない | |

|---|---|---|

| 大手消費者金融カードローン | ◎ | ◎ |

| 中小消費者金融カードローン | × | × |

| 銀行カードローン | × | × |

冒頭で述べたように、中小企業の人材不足が続いている中小消費者金融は書類提出による在籍確認のような人的コストが大きいサービスに対応してもらえない実情があります。

審査の厳しい銀行カードローンも同様、書類提出による在籍確認には非対応です。

顧客を第一に考えて柔軟な対応をおこなっている一部のカードローンでのみ、在籍確認の電話連絡なしで借りられます。

大手消費者金融カードローンから銀行カードローンまで一通り利用したことがある管理人の経験談をもとに、電話連絡なしでバレずに借りられる金融業者を具体的に紹介していきます。

在籍確認なしのカードローン!会社への電話連絡なしが可能な17社を紹介

大手消費者金融のカードローンは顧客の要望に合わせて対応を変更する柔軟性を強みにしており、在籍確認の方法についても相談に乗ってもらえます。

さらに最近では、レイク(旧レイクALSA)のように原則として電話連絡をおこなっていないことを以下のように明記している消費者金融もあります。

原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。

引用元: レイクの公式ホームページ

原則電話による在籍確認なしのカードローンなら、申し込んだ時間に勤務先が営業していない場合でも借り入れ可能なため即日キャッシングを希望する人にも最適です。

申し込む前に電話連絡をなしにできる確約がほしい人もいるかもしれませんが、金融業者は申し込み内容に怪しい点がないか確認したうえで対応方法を決定しています。

先に在籍確認の方法を変更してほしい旨を伝えてしまうと、良い返答を得られないどころか職業の詐称を疑われるため、必ずWebで申し込んだ後に相談してください。

申し込んだ後だったとしても、すぐにオペレーターに相談すれば勝手に職場に連絡されることはありません。

では、電話連絡による在籍確認なしで融資をしてくれるカードローン17社を紹介していきます。

順位付けに関しては、公式サイトの情報および専門機関や第三者への調査によるデータに基づいて公平におこなっています。

| 電話連絡なし | 審査時間 | 金利 | 限度額 | |

|---|---|---|---|---|

| プロミス* | ◎* | 最短3分審査(回答)* | 4.5〜17.8% | 500万円 |

| アコム | ◎*1 | 最短20分*2 | 3.0〜18.0% | 800万円 |

| アイフル | ◎ | 最短18分* | 3.0〜18.0% | 800万円 |

| SMBCモビット | ◎ | 最短30分* | 3.0〜18.0% | 800万円 |

| レイク | ◎ | 最短15秒 | 4.5〜18.0%(年率) | 500万円 |

| メルペイスマートマネー | ◯ | 最短即日 | 3.0〜15.0% | 20万円 |

| ORIX MONEY | ◯ | 最短60分 | 1.5〜17.8% | 800万円 |

| ベルーナノーティス | ◯ | 最短30分 | 4.5~18.0% | 300万円 |

| LINEポケットマネー | ◯ | 最短即日 | 3.0〜18.0% | 300万円 |

| 三井住友カード カードローン* | ◯ | 最短5分* | 1.5~15.0% | 900万円 |

| セブン銀行カードローン | ◯ | 最短翌日 | 14.0〜15.0% | 100万円 |

| 楽天銀行スーパーローン | × | 最短即日 | 1.9〜14.5% | 800万円 |

| イオン銀行カードローン | △ | 最短翌日 | 3.8~13.8% | 800万円 |

| オリックス銀行カードローン | △ | 最短3営業日 | 1.7〜17.8% | 800万円 |

| auじぶん銀行カードローン | △ | 最短翌日 | 1.48~17.5% | 800万円 |

| みんなの銀行 Loan | △ | 最短翌日 | 1.5〜14.5% | 1,000万円 |

| 横浜銀行カードローン | △ | 最短翌日 | 1.5〜14.6% | 1,000万円 |

| 三井住友銀行カードローン | △ | 最短翌日 | 1.5〜14.5% | 800万円 |

| みずほ銀行カードローン | × | 最短翌日 | 2.0〜14.0% | 800万円 |

| 三菱UFJ銀行カードローン | × | 最短翌日 | 1.8〜14.6% | 500万円 |

| PayPay銀行カードローン | × | 最短60分 | 1.59〜18.0% | 1,000万円 |

※ランキングの根拠(2022年)はこちら

※ランキングの根拠(2023年)はこちら

※ランキングの根拠(2024年)はこちら

なかでも、プロミスやアコムは原則、在籍確認なしで借り入れをしたい人への融資に前向きです。*1

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1電話での確認はせずに書面やご申告内容での確認を実施

※2お申込み時間や審査によりご希望に添えない場合がございます。

※原則電話による在籍確認なし

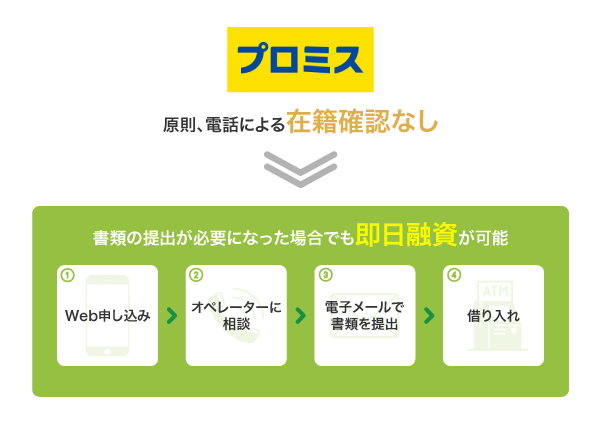

プロミスは原則電話連絡なしでも即日融資を受けられる

電子メールによる書類提出が可能なプロミスなら、原則電話連絡による在籍確認なしでも即日融資を受けることができます。

実際に管理人は、以下の方法で申し込みから32分で融資を受けられました。

管理人は社員証を提出しましたが、健康保険証や給料明細書などでも対応してもらえます。

原則電話連絡による在籍確認なしで借りるなら、プロミスで間違いありません。

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アコムは書類の提出がなくても原則として在籍確認の電話連絡がない

アコムは顧客のプライバシーに配慮し、原則として在籍確認をおこなっていません。*1

管理人がアコムで借り入れをしたときも、Web申し込みをして審査結果が出るのを待っていただけで在籍確認なしの対象になっていました。

オペレーターへ個別に相談しなくても原則、在籍確認なしで審査を進めてもらえるのは、アコムならではの利点です。*1

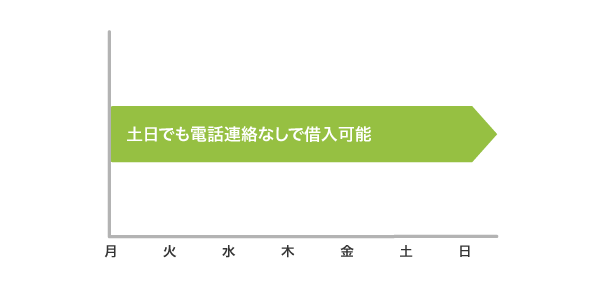

原則、在籍確認がないことから土日や祝日で職場が休業日でも審査が中断せず、当日中に借入金を受け取れるのも嬉しいポイントではないでしょうか。*1

最短20分で融資を受けられるため、急いでいる人にもぴったりのカードローンです。*2

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

※2お申込時間や審査によりご希望に添えない場合がございます。

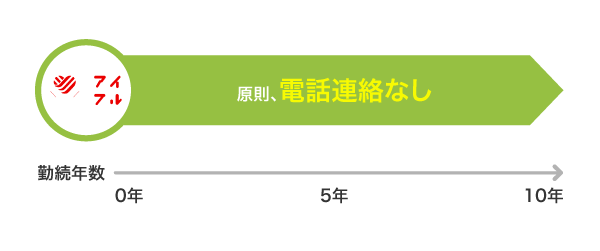

アイフルなら勤続年数が短くても書類による職場確認に対応してもらえる

同じ会社に長く勤めている人より信用度が下がってしまう勤続年数が短い人でも、アイフルなら書類による職場確認を前向きに検討してもらえます。

アイフルが電話連絡なしで借りたい人に対して協力的な姿勢であることは、公式ホームページの以下の記載からも分かります。

申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?

引用元: アイフル公式ホームページ

原則実施しません。

管理人は転職してから1ヶ月でアイフルを利用しましたが、電話連絡なしで借り入れをすることができました。

職場に馴染む前にカードローンの利用がバレたくない人は、アイフルで申し込むのが賢明です。

来店不要で借りられるので、休みの融通が利かなくても空き時間に申し込めます。

SMBCモビットのWEB完結申込なら職場だけでなく同居家族にもバレない

SMBCモビットのWEB完結申込を利用すれば、職場への連絡だけでなく自宅郵送物もなしにすることができます。

入会申込書などの契約書類はネットで交付するので、郵送物がありません。

引用元: SMBCモビットの公式ホームページ

モビットカードの発行もありません。

自宅郵送物が届かないSMBCモビットなら家族にも内緒でカードローンを利用できるため、こっそりお金を借りたい人に最適です。

以前は三井住友銀行や三菱UFJ銀行の口座を所持していることなどが利用条件となっていましたが、現在は緩和されて誰でもWEB完結で申し込みできるようになりました。

社会保険証や組合保険証がなくて利用できなかった人も、今なら電話連絡や郵送物なしで借りられるSMBCモビットのWEB完結で申し込み可能です。

土日が会社の休業日ならレイク(旧レイクALSA)のキャッシングが最適

会社の休業日が週末の人は、土日のキャッシングを強みにしているレイク(旧レイクALSA)が最適です。

休業日であることが理由で電話連絡による在籍確認がとれない人への対応に慣れており、事情を説明すれば快く書類による審査に切り替えてもらえます。

土日審査に対応しているため、曜日に関係なく即日キャッシングが可能です。

就業時間が過ぎた夜間に借りたい場合も、審査受付時間が21:50までと長いレイク(旧レイクALSA)を選んでおけば間違いありません。

メルペイスマートマネーは申込時に職場の連絡先を入力する必要がない

メルペイスマートマネーの審査ではメルカリの利用実績が重視されており、電話連絡による在籍確認がありません。

申し込みフォームに職場の連絡先を入力する項目がなく、電話連絡なしを徹底している姿勢がうかがえます。

勤務先名を申告する必要はあるものの電話番号を調べられることはなく、職場にバレずに借り入れ可能です。

メルペイスマートマネーは20万円までの少額融資に特化した商品であるため貸倒れのリスクが低く、顧客の返済能力に対する調査にコストをかけない方針となっています。

借入希望金額が20万円以下でメルカリをよく利用する人は、メルペイスマートマネーを検討してみてはいかがでしょうか。

ORIX MONEY(オリックスマネー)は会社への郵送物が一切ないため安心

ORIX MONEY(オリックスマネー)は完全カードレスとなっており、自宅や会社に郵送物が届く心配がありません。

在籍確認の電話連絡に関しては原則として実施されますが、申し込み後にオペレーターに相談すると他の方法を提案してもらえるため安心してください。

お電話での確認が難しい場合は、お申込後にご相談ください。

引用元: オリックスマネー公式HP

さらにオリックス・クレジットが運営するORIX MONEY(オリックスマネー)には、オリックスレンタカーの基本料金が優待価格で利用できるなどの会員限定特典があります。

オリックスグループのサービスを利用する予定があるなら、ORIX MONEY(オリックスマネー)を選ぶことでお得に借り入れができます。

ベルーナノーティスは増額審査のときも職場にバレない配慮がある

ベルーナノーティスは新規契約時だけでなく、増額審査の際にも在籍確認の方法について相談に乗ってもらうことができます。

増額審査を受ける際は、新規申し込み時と同様に電話連絡なしで借りたい旨をオペレーターへ伝えてください。

継続的にカードローンを利用したい人にとって、契約後もバレない安心感があるのは嬉しいポイントではないでしょうか。

ベルーナノーティスには配偶者貸付に対応するレディースローンがあるため、お金を借りたい専業主婦にも最適です。

LINEポケットマネーの在籍確認はLINE Payを利用していると回避しやすい

LINEポケットマネーは、LINE Payを利用していると在籍確認が実施されない傾向にあります。

LINE Payの利用実績があると返済能力が認められ、LINEポケットマネーの審査に反映する仕組みになっているからです。

返済能力を認めてもらうための条件としては、日常的にLINE Payをショッピングの支払いに利用していることが挙げられます。

ただし返済能力を認められたとしても、電話連絡なしで借りられるかどうかは事前に教えてもらえません。

他のカードローンに比べると配慮が足りない印象があるため、確実に在籍確認の電話連絡を回避したいならLINEポケットマネー以外のカードローンを選ぶのが賢い選択です。

三井住友カード カードローンは電話連絡を控える姿勢がある

三井住友カード カードローンの審査は、クレジットカード会社がおこなっています。

そもそもクレジットカード会社は大手消費者金融と違って電話で在籍確認を取る概念がないため、職場へ連絡されることがほとんどありません。

収入や他社借り入れ件数などに多少不安がある人でもなるべく電話連絡を控える姿勢があり、周囲に内緒で借り入れできます。

ただし、クレジットカード会社が審査するカードローンのなかで消費者金融と同等のサービスがあるのは、三井住友カード カードローンだけです。

他社のクレジットカード会社ではキャッシング枠を利用する形になり、最短5分融資などのサービスが適用されませんので三井住友カード カードローンを選ぶようにしましょう。

注釈

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

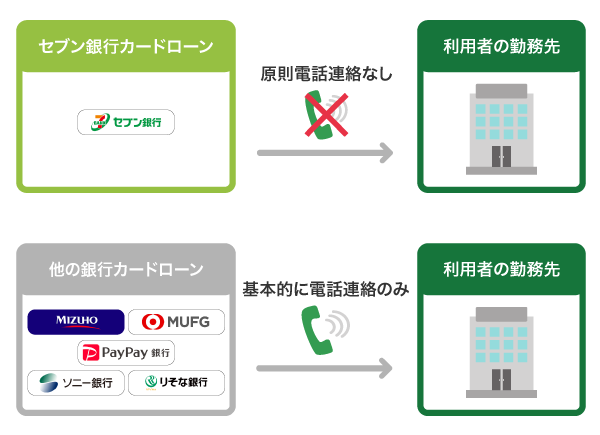

銀行カードローンで電話連絡なしに前向きなのはセブン銀行カードローン

上述したとおり、銀行カードローンは基本的に電話連絡以外の在籍確認をおこなっていません。

ただし、セブン銀行カードローンであれば対応してもらえる可能性があります。

| 電話連絡なし | |

|---|---|

| セブン銀行カードローン | ◯ |

| 楽天銀行スーパーローン | × |

| イオン銀行カードローン | △ |

| オリックス銀行カードローン | △ |

| auじぶん銀行カードローン | △ |

| みんなの銀行 Loan | △ |

| 横浜銀行カードローン | △ |

| 三井住友銀行カードローン | △ |

| みずほ銀行カードローン | × |

| 三菱UFJ銀行カードローン | × |

| PayPay銀行カードローン | × |

| ソニー銀行カードローン | × |

| りそな銀行カードローン | × |

セブン銀行カードローンの公式ホームページに、以下のように記載されていましたので参考にしてください。

Q.ローンサービスの審査にあたって、登録の電話や勤務先に電話連絡はありますか。

引用元: セブン銀行カードローンの公式ホームページ

A.原則としてご連絡することはありませんが、場合によってはご連絡することがあります。

原則として勤務先に連絡しないことを謳っているセブン銀行カードローンが在籍確認をおこなう場合とは、以下のとおりです。

セブン銀行カードローンを利用しても在籍確認されてしまう場合

- 申し込み内容に事実と相違する点がある場合

- 転職を繰り返している場合

- 勤続年数が短い場合

- 借り入れ金額が高額な場合

事前告知なしで勤務先へ連絡されてしまうため、心配であれば利用を避けた方がよいでしょう。

結局のところ、勤務先に連絡してほしくない旨を伝えておけば勝手に連絡される心配がない消費者金融のカードローンを利用するのが最適です。

セブン銀行カードローン以外にも電話連絡に対して配慮があるカードローンもありますが、確実に回避できるわけではありません。

楽天銀行スーパーローンのように電話連絡なしにはできないものの、言い訳ができることからバレる可能性が低いカードローンを選ぶのもひとつの手段です。

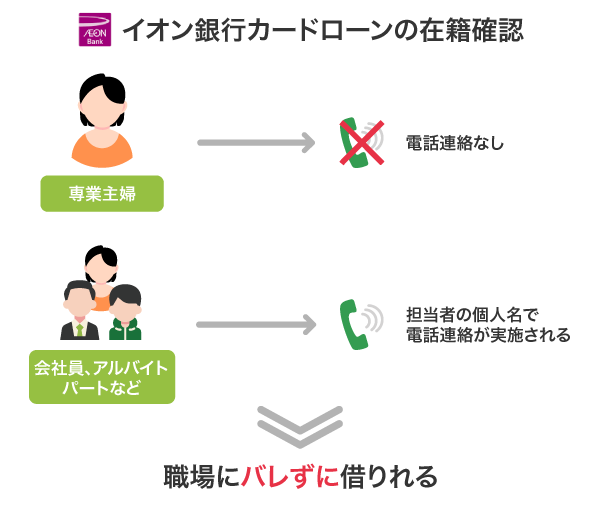

イオン銀行カードローンは専業主婦への在籍確認を実施していない

イオン銀行カードローンは、専業主婦に対して在籍確認の電話連絡なしで融資をおこなっています。

配偶者の勤務先へ電話連絡されることもなく、自己申告した内容のみで審査を進めてもらえるのが特徴になります。

イオン銀行カードローンは原則として銀行名を名乗らず、担当者の個人名で電話連絡を実施しているため専業主婦以外の人でも職場にバレずに借り入れ可能です。

ただし公式サイトにも記載されていますが、取り次ぎの際に社名について質問があった場合にはイオン銀行からの電話連絡であることが開示されてしまいます。

社名は名乗らず個人名でご連絡させていただいておりますが、社名を尋ねられた場合や、お客さまご自身から社名開示のご希望があった場合は「イオン銀行」と名乗らせていただく場合がございます。

引用元: よくあるご質問-イオン銀行カードローン

また、当行が必要と判断した場合は当行社名を名乗らせていただく場合がございます。

銀行名を名乗らない配慮はあるものの、確実に隠してもらえるわけではないということです。

セキュリティーに厳しく、社名や用件を尋ねるなどの詮索がある勤務先の場合はイオン銀行カードローンは避けてください。

勤務先が私用の電話に対して寛容であれば、怪しまれることなく在籍確認を完了できます。

オリックス銀行カードローンは対応が柔軟なうえに24時間いつでも申し込める

オリックス銀行カードローンは原則として電話連絡による在籍確認をおこなっているものの、オペレーターに相談すると他の方法に変更してもらえる可能性があります。

審査開始後すぐに在籍確認が実施されるため、申し込みが完了したら時間を空けずにオペレーターへ連絡してください。

以下は、オリックス銀行カードローンの審査の流れです。

審査に通過すると簡易書留でローンカードが発行され、自宅に届きます。

家族に借り入れがバレたくない人は、1回目の郵送時に受け取れるように調整しましょう。

auじぶん銀行カードローンは正当な理由がある人への会社連絡を実施しない

auじぶん銀行カードローンは、正当な理由があると会社連絡なしで審査を進めてもらえます。

正当な理由とは、リモートワークによって事務所に社員がいないなど、電話連絡による在籍確認が成立しない場合が挙げられます。

ただし事前相談は必須となっており、伝えるのを忘れると在籍確認がとれないことを理由に審査落ちしてしまいます。

お勤め先へのご連絡にご不安やご心配等等ございましたら、お申込後にauじぶん銀行ローンセンターまでお問い合わせください。

引用元: じぶんローン-auじぶん銀行

申し込みが完了したらauじぶん銀行ローンセンターに連絡し、電話連絡以外の方法で在籍確認を実施してほしい旨をオペレーターへ伝えてください。

みんなの銀行 Loanは申告内容に誤りがなければ在籍確認の電話を回避できる

みんなの銀行 Loanは電話連絡なしで借りられるうえにカードレスであることから、在籍確認でバレなければ周囲にキャッシングを隠し通すことができます。

在籍確認で借り入れがバレないためには、申告内容に誤りがないように細心の注意を払って申し込みをしてください。

申告内容に誤りがあると調査が必要だと判断され、勤務先への電話連絡が実施される可能性があります。

特に信用情報を照会するとわかる他社借り入れの金額や件数に誤りがあると、詳しく調査される確率が高くなります。

みんなの銀行 Loanを選ぶのであれば正しい内容で申し込みをおこない、在籍確認の電話連絡を回避できるようにするとよいでしょう。

横浜銀行カードローンはSMBCグループが保証会社のため電話連絡なしに柔軟

横浜銀行カードローンの保証会社は、SMBCグループであるSMBCコンシューマーファイナンスです。

SMBCグループは組織力があることから柔軟な対応が可能となっており、電話連絡なしにも応じてもらえる可能性があります。

横浜銀行カードローンは銀行系のローン商品ではあるものの、保証会社であるSMBCコンシューマーファイナンスに審査を一任しています。

私は、株式会社横浜銀行ならびにSMBCコンシューマーファイナンス株式会社に「横浜銀行カードローン」取引または「横浜銀行フリーローン」取引、ならびに保証委託の申し込みをします。

引用元: 個人情報の取り扱いに関する同意事項-横浜銀行カードローン

地方銀行である横浜銀行は地域に密着した運営をおこなっており、顧客を第一に優先する姿勢も見られます。

東京都または神奈川県に住んでいる人や、勤務先がある人は横浜銀行カードローンも選択肢に入れるとよいでしょう。

SMBCグループの三井住友銀行カードローンに関しても、メガバンクで唯一バレずに借りたい人への対応に柔軟な傾向にあります。

三井住友銀行カードローンはメガバンクで唯一電話連絡なしに寛容

三井住友銀行カードローンは、審査が厳しい傾向にあるメガバンクのなかで唯一電話連絡なしに対して寛容な姿勢があります。

審査通過するためには在籍確認に応じる必要があるものの、電話連絡でなければいけない制限はありません。

三井住友銀行カードローンが明示している審査通過の条件は、以下のとおりです。

引用元: カードローンのお申込方法・審査について-三井住友銀行

- お申込時満20歳以上満69歳以下の方。

- 原則安定したご収入のある方。

- 当行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方。

保証会社であるSMBCコンシューマーファイナンス株式会社は消費者金融のプロミスを展開している企業で、電話連絡なしで融資をおこなっている実績があります。

どうしてもメガバンクで借りたい人は、三井住友銀行カードローンを選ぶとよいでしょう。

みずほ銀行カードローンと三菱UFJ銀行カードローンは電話連絡を省けない

みずほ銀行カードローンと三菱UFJ銀行カードローンは審査において在籍確認を重視しており、電話連絡の省略には対応していません。

特にみずほ銀行カードローンはメガバンクで唯一、大手消費者金融を傘下に置いておらず、銀行の厳しい審査基準のみを参考に融資の可否を判断しています。

与信の低い人に対して消極的な姿勢を貫いており、顧客の職業や勤務先については慎重に調査を進めるため電話連絡なしを希望しても応じてもらうのは難しいでしょう。

3大メガバンクの傘下にある大手消費者金融

| みずほ銀行 | なし |

|---|---|

| 三菱UFJフィナンシャル・グループ | アコム |

| SMBCグループ |

|

上述したように、メガバンクが運営するカードローンで借り入れをしたいなら、SMBCグループの三井住友銀行カードローンを選んだ方が在籍確認で融通を効いてもらえます。

PayPay銀行カードローンは銀行名と担当者名を告げられるため注意が必要

PayPay銀行カードローンは銀行名を隠さずに在籍確認をおこなっているため、職場にバレずに借りたい人には向いていません。

審査にあたり、「銀行名+担当者名」でご登録の勤務先電話番号に在籍確認のお電話をします。

引用元: お客さまサポート-PayPay銀行

その他、提出書類の内容確認や融資内容のご説明のためにご勤務先や携帯電話にご連絡する場合があります。

融資内容の説明で職場へ連絡される可能性もあり、他社と比べるとバレない配慮に欠けている傾向にあります。

できるだけ勤務先への電話連絡を避けたいのなら、PayPay銀行カードローンを選ぶべきではないでしょう。

PayPay銀行カードローンは審査を厳格化しており、融資を断られる確率が高い点もおすすめしない理由のひとつです。

審査が甘い印象があることから中小消費者金融を検討している人もいるかもしれませんが、残念ながら在籍確認なしには対応していません。

審査が甘い中小消費者金融でも在籍確認なしのキャッシングはできない

大手消費者金融よりも審査が甘いと言われている中小消費者金融ですが、電話連絡以外の在籍確認には対応していません。

むしろ中小消費者金融は大手より貸し倒れリスクに対する耐久がないため、顧客の収入源は念入りに確認する傾向にあります。

収入金額に対しては厳しくないものの、審査時の確認事項は大手消費者金融よりも細かいことを覚えておきましょう。

個別に対応するために必要な人手がいない点も、中小消費者金融が書類審査による在籍確認に応じていない理由の一つです。

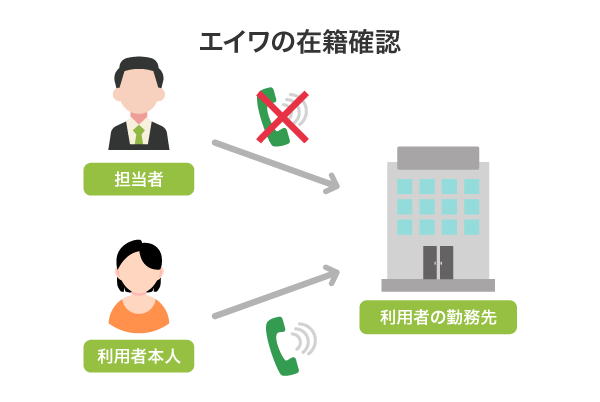

どうしても中小消費者金融で借りたい人は、電話連絡なしで融資してくれる可能性があるエイワを検討してください。

エイワは担当者からではなく自分で在籍確認の電話をかけられるのが特徴

エイワは信用度の高い優良顧客に対して、審査担当者の代わりに借受人本人が職場に連絡をとる代替方法でも在籍確認として認めています。

そのため審査担当者の目の前で職場の人に電話をかけ、業務に関する会話ができれば在籍確認は完了します。

とはいえエイワで電話連絡なしで借りられる信用度の高さがあるのであれば、来店不要で借りられる大手消費者金融のカードローンがおすすめです。

対面与信のエイワは審査に通りづらい人にも前向きな傾向にあるため、大手消費者金融で借りられないときの選択肢としては最適でしょう。

フタバは希望した日時に在籍確認の電話連絡を実施してもらえる

キャッシングのフタバは、在籍確認の電話連絡を希望した日時に実施してもらえます。

自分で対応できる日時を指定すれば上司や同僚が電話口に出るのを回避でき、借り入れがバレる心配を減らせます。

万が一、上司や同僚が電話対応したとしても、会社名を伏せて担当者の個人名で電話連絡してもらえるフタバなら安心です。

在籍確認なしを希望することはできませんが、申込者全員に電話連絡を実施しているわけではない点もキャッシングのフタバを選ぶメリットになります。

キャネットは非通知で会社連絡をするため電話番号でバレる心配がない

キャネットは電話番号で消費者金融だとバレないように、非通知で会社連絡をおこなってもらえます。

警戒される可能性はありますが、電話番号から調べられる心配がないのは嬉しいポイントではないでしょうか。

非通知に対応していないカードローンの場合、電話番号を調べられると発信元が消費者金融であることがわかってしまいます。

勤務先が非通知の電話を拒否していたり、対応しない方針にしていたりする場合は審査通過できないため、キャネット以外を選択してください。

フクホーは最終審査時に在籍確認をするため職場連絡が無駄になりづらい

フクホーは申し込み内容をもとに審査を進め、融資を実行できると判断した申込者に対してのみ在籍確認をおこなっています。

在籍確認が問題なく実施されると確実に融資を受けられるため、職場連絡が無駄になる心配がありません。

融資の可否が決まる前に在籍確認を実施するカードローンの場合、職場に連絡を入れられたにもかかわらず審査で落とされる可能性があります。

上司や同僚などに借り入れがバレるリスクをとっても、融資を受けられるとは限らないということです。

在籍確認の実施が最終審査時なら許容できる人は、フクホーを選択するとよいでしょう。

ダイレクトワンは在籍確認の日時を告知してもらえるため対策をとれる

ダイレクトワンは申込者に実施日時を告知してから在籍確認をおこなうため、事前にバレないための対策がとれます。

効果的な対策としては、申込者本人が電話に出られるように業務を調整する方法が挙げられます。

申込者本人が電話に出れば、職場の人に怪しまれるリスクを最小限に抑えられるはずです。

他にも、ダイレクトワンの電話連絡はオペレーターの個人名で実施されるため、怪しまれないための理由を考えておくのも手段のひとつになります。

例えばクレジットカードを新たに作成した旨を職場の人に伝えておけば、在籍確認の電話連絡があっても不思議に思われずに済みます。

借り入れがバレないように根回しできるのは、在籍確認の日時を教えてもらえるダイレクトワンならではの利点です。

在籍確認は実施されてしまいますが、バレないための対策がとれる人はダイレクトワンも選択肢のひとつに入れるとよいでしょう。

アローはプライバシーに配慮して柔軟な対応で審査をおこなっている

アローは申込者のプライバシーを尊重し、柔軟に審査をおこなう姿勢がみられます。

電話連絡以外の方法で在籍確認を実施してもらえる可能性があるため、大手消費者金融で融資を断られた人はアローを選択するとよいでしょう。

実際にアローの公式HPには、原則として勤務先への在籍確認なしで融資可能な旨が記載されています。

さらにアローはアプリから申し込みをすると、自宅郵送物なしのキャッシングも可能です。

審査に通るか不安な人が周囲にバレずに借りるなら、アローを選択しておけば間違いありません。

セントラルは指定した個人名で電話連絡をしてもらえるためバレづらい

職場への電話連絡は避けられませんが、セントラルは審査担当者が勤務先へ伝える名前を指定できる特徴があります。

電話連絡があってもバレづらい名前を指定し、職場に借り入れがバレるのを防ぎましょう。

セントラルは即日融資にも対応しているため、電話連絡が実施されるタイミングがわかりやすいのも嬉しいポイントです。

ただし即日融資を受けるには自動契約機で申し込む必要があることから、周囲の目が気になる人には向かないかもしれません。

いつものフリーローンやおまとめローンなら会社への電話連絡がない

カードローンではありませんが、中小消費者金融のいつもが取り扱っているフリーローンやおまとめローンは会社への電話連絡なしに対応しています。

ただし、いつものフリーローンやおまとめローンは金利が4.8〜20.0%と高いため、利息の支払いは大きくなります。

カードローンとは違ってお金を借りられるのは一度きりとなっており、繰り返しキャッシングできる利便性がない点も考慮する必要があります。

消費者金融のカードローンなら在籍確認なしに対応してもらえるうえに、3.0〜18.0%の低金利で何度でも借りられます。

勤務先へ連絡されずに借りられる消費者金融のカードローンを利用する方法について、詳しく解説していきますので参考にしてください。

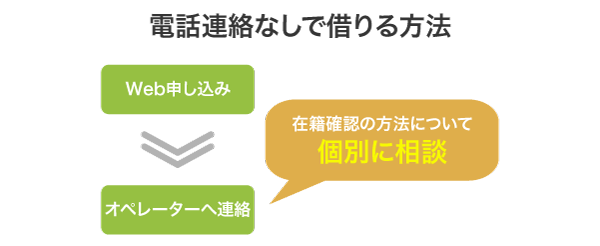

在籍確認の電話連絡なしでお金を借りる方法!オペレーターへの相談が必須

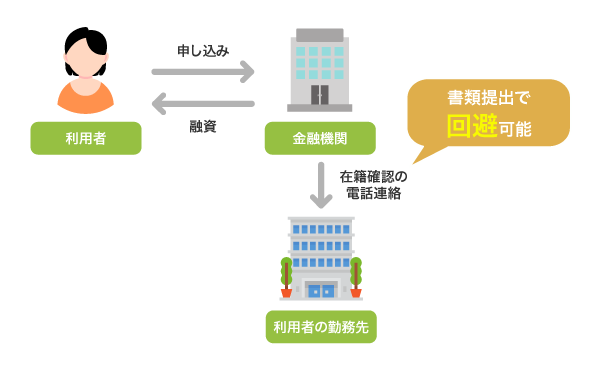

消費者金融カードローンは効率的に審査を進めるために、電話連絡による在籍確認を基本としています。

そのため在籍確認の方法を変更してもらいたい場合、オペレーターに連絡して個別に相談する必要があります。

原則として勤務先への電話連絡を実施していないアイフルは例外になりますが、他のカードローンの審査は以下の流れでおこなわれるため在籍確認の前にオペレーターへ相談しましょう。

消費者金融カードローンの審査の流れ

在籍確認は、仮審査の結果が出てから実施されるのが一般的です。

オペレーターに相談するタイミングとしては、申し込みから30分以内が目安になります。

仮審査結果が出るのが早いレイク(旧レイクALSA)で借りる場合は、Webで申し込んだ後すぐに相談して電話連絡による在籍確認を止めましょう。

書類審査を希望する具体的な理由があると対応してもらいやすい

消費者金融カードローンのオペレーターに在籍確認の方法について相談すると、勤務先への連絡を回避したい理由について聞かれます。

電話連絡を避けたい理由として認められやすい回答例は、以下のとおりです。

- 休業日または就業時間外のため電話が繋がらない

- 個人情報に厳しく外部の人に在籍の有無を答えられない方針になっている

- セキュリティーに厳しく私用の電話を禁止されている

- 電話の内容を録音されている

- 会社の番号に個人的な連絡がくることが非常に稀なため怪しまれる

- 社内に人がいないことが多く電話が繋がらない

- 派遣社員のため勤務先に名前を把握されていない

正当な理由がないと、却下されることもあります。

書類による在籍確認に応じてもらいやすくするために、具体的な回答を用意しておきましょう。

ただし電話連絡を避けたい理由が認められたとしても、代替書類を用意できなければ在籍確認の方法を変更することはできません。

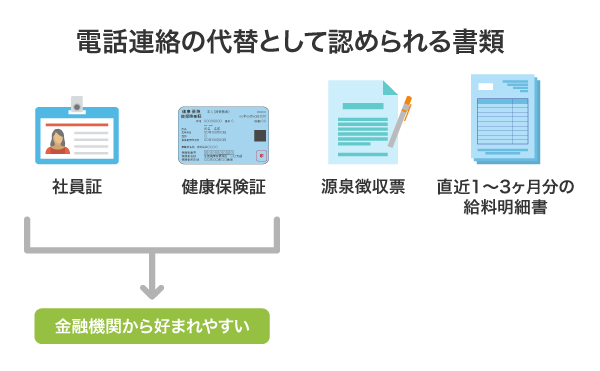

会社名の記載がある給料明細書や社員証などの書類を用意しておこう

書類による在籍確認へ変更してもらうためには、会社名が記載された以下の書類を提出する必要があります。

- 社員証

- 健康保険証

- 源泉徴収票

- 直近1ヶ月〜3ヶ月分の給料明細書

退社時に返却しなければいけない社員証や健康保険証は、所持していることが在籍の証明となるため金融業者から好まれやすい書類です。

発行後に退社している可能性を否定できない源泉徴収票や給料明細書よりも、社員証や健康保険証を優先して提出しましょう。

実際に社員証や健康保険証を提出する旨を伝えると、オペレーターからの反応が良いことがわかると思います。

ただし令和2年10月1日から以下の法案が施行されているため、健康保険証を提出するときは保険者番号や被保険者記号、通院歴、臓器提供意思確認欄、QRコードは隠して送付してください。

個人単位化する被保険者番号について、個人情報保護の観点から、健康保険事業の遂行等の目的以外で告知を求めることを禁止(告知要求制限)する。

引用元: 厚生労働省

社会的信用度の高い書類を提出することは、長く勤めている人よりも信用度が低くなる働き始めた人にとって特に重要になります。

注釈

(※QRコードは、(株)デンソーウェーブの登録商標です。)

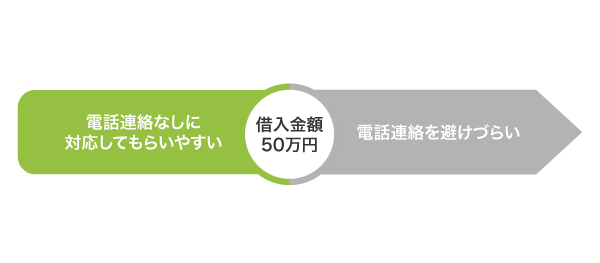

50万円以下の少額融資なら融通を効いてもらいやすい

書類による在籍確認を希望するなら、借り入れ希望金額は50万円以下にしておくのが賢明です。

50万円以上の高額融資を希望してしまうと、金融業者は貸し倒れリスクを回避するために融通を効いてくれなくなります。

書類による在籍確認だけでは不十分だと判断されて、電話連絡を避けられなくなるということです。

また借り入れ金額が50万円を超えると、電話連絡を回避できないだけでなく収入証明書の提出も必須になります。

収入証明書の提出が難しい人は、借り入れ金額を50万円以下にしてください。

借り入れ金額が少額なら収入証明書なしで借りることもできる

収入証明書なしで借りたい人は、借り入れ金額を50万円以下の少額にしておきましょう。

借り入れ金額が50万円以下であれば、社員証または健康保険証を提出することで在籍確認の電話連絡を避けられます。

50万円を超える借り入れをすると収入証明書の提出が必要になることについては、日本貸金業協会の以下の記載からもわかります。

規制上は、個人がお金を借りる場合(リボルビング契約の借入枠を設定する場合も含む)、

引用元: 日本貸金業協会

貸金業者から50万円を超えて借りるとき

他の貸金業者からの借入れを合わせて100万円を超えるとき

のどちらかに当てはまる場合は、「年収を証明する書類」の提出が必要となります。

他の貸金業者からの借り入れを合わせて100万円を超えた場合についても、収入証明書は必要になると記載されています。

収入証明書なしで借りたいなら、複数社からの借り入れ金額の合計が100万円以下になるようにしましょう。

収入証明書不要でお金を借りる方法については、「収入証明書不要のカードローン3選!給与明細なしでもすぐに借入できる方法」を参考にしてください。

ただし借り入れ金額の合計が100万円を超えない場合であっても、複数社の利用がある人は電話連絡なしで借り入れしづらくなりますので注意してください。

複数の他社借り入れがあると信用度が落ちる

複数の消費者金融カードローンを利用している人は、職場への電話連絡なしで借り入れをするのは難しいかもしれません。

複数社から借り入れをしている人は多重債務者となる可能性が高く、内閣に多重債務者対策本部が設置されるほど重要視されている問題だからです。

何社からも借り入れをしている人に簡易的な在籍確認による貸付をしてしまうと、消費者金融は国の方針を無視することになってしまいます。

金融庁のホームページにも、以下のように記載されていますので参考にしてください。

過剰貸付けの禁止

引用元: 金融庁

貸金業者に対し、顧客等の返済能力を超える貸付けの契約の締結を禁止することとする。

在籍確認を代替方法に変更してもらうためには、カードローンの利用を3社までに抑えておくのが賢明です。

| 2社目 | 電話連絡なしで借り入れ可能 |

|---|---|

| 3社目 | オペレーターによって判断が異なる |

| 4社目 | 電話連絡なしで借り入れするのは難しい |

オペレーターからの印象を良くするために他社借り入れの件数を少なめに申告する人もいますが、信用度を下げる行為ですので絶対にやめてください。

申し込み内容に誤りがなければ在籍確認なしで融資してもらいやすくなる

申し込み内容に誤りがあると信用度が下がり、電話連絡なしに対応してもらえなくなります。

最悪の場合、誤った申告が原因で審査に落ちることもあるため、必ず正しく入力してください。

消費者金融のカードローンに申し込むときに入力する個人情報は、以下のとおりです。

| 本人情報 | 名前、生年月日、性別、電話番号など |

|---|---|

| 勤務先情報 | 勤務形態、勤務先名、年収、電話番号、勤続年数など |

| 住まいに関する情報 | 住所、居住形態、居住年数、家賃、同居家族の人数など |

| 現在の借入状況 | 他社借り入れの件数および金額 |

他社借り入れの件数や金額を正確に把握できていない人は、信用情報の開示請求をしてローンの状況を調べるとよいでしょう。

開示請求の手続きは、JICCやCICの公式サイトから申し込むインターネット開示または書類でやりとりをする郵送開示でおこなえます。

窓口で手続きをする方法もあるものの現在は休止されており、CICの来社開示サービスは終了する旨も発表されています。

借り入れ状況について調査するなら、最短数分後に結果がわかるインターネット開示を利用するのが最適です。

総量規制対象外の借り入れは審査が厳しいため在籍確認なしにできない

電話連絡なしで借りられる方法について紹介しましたが、審査難易度が高いローン商品に関しては在籍確認への対応も厳しい傾向にあります。

実際に審査が厳しい総量規制対象外のカードローンでは、在籍確認なしに対応してもらえる人はほとんどいません。

総量規制対象外の借り入れは年収の3分の1を超える融資をおこなうことが認められている一方で、金融庁からの厳しい監視を受けているからです。

電話連絡なしでキャッシングしたいなら、総量規制対象外に該当する借り入れは利用しないほうがよいでしょう。

総量規制対象外に該当するカードローンの借り換えやおまとめローンの利用を検討するのであれば、在籍確認の電話連絡に対応する必要があります。

総量規制対象外のカードローンについて知りたい人は、「総量規制対象外のカードローンはどれ?例外貸付なら審査に通りやすい」の記事も合わせてご覧ください。

ネット銀行カードローンは知らない間に電話連絡が実施されるため注意

ネット銀行カードローンは人件費を削減するために顧客ごとの対応には消極的な姿勢をとっており、在籍確認に関しても従来どおり電話連絡によって実施しています。

申し込みをすると知らない間に電話連絡が実施されることから、職場の人へバレずに借り入れをしたい人はネット銀行カードローンの利用はやめておくべきです。

ネット銀行カードローンがおこなっている在籍確認の対応について、以下にまとめましたので参考にしてください。

| 電話連絡なし | 個人名で対応 | |

|---|---|---|

| 楽天銀行スーパーローン | × | ◯ |

| PayPay銀行カードローン | × | △ |

| 住信SBIネット銀行カードローン | × | ◯ |

| オリックス銀行カードローン | × | ◯ |

電話連絡なしで借りたい旨を相談しても対応してもらえないため、最初から避けておくのが賢い判断です。

銀行のフリーローンは在籍確認なしに対応していないため利用を避けるべき

銀行が取り扱っているフリーローンは商品の特性上、在籍確認なしには一切対応していません。

フリーローンは低金利な商品となっており、カードローンよりもさらに厳しく勤務先の調査をおこなう必要があるからです。

カードローンよりも厳格な審査がおこなわれるだけでなく、電話連絡による在籍確認ができなければ申し込みは取り下げられてしまいます。

書類審査など他の方法による在籍確認も提案してもらえないため、職場への電話連絡を避けたい人はフリーローンを利用するべきではありません。

ただしカードローンで電話連絡なしによる融資の実績が増えていけば、フリーローンでも職場への在籍確認なしで借りられるようになる可能性はあります。

銀行のフリーローンでも電話連絡なしが可能になった際は、当サイトでも紹介していきます。

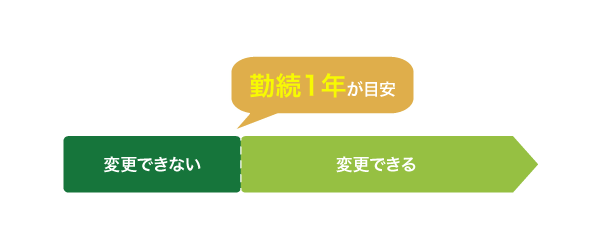

在籍確認の電話連絡なしはアルバイトでも勤続年数1年以上で対応してもらえる

会社名が記載された社員証や健康保険証を提出できないアルバイトの場合、勤続年数が短いと書類提出による代替の在籍確認を認めてもらえない可能性があります。

書類による在籍確認に変更してもらえる目安は、勤続年数1年以上です。

同じ職場に1年以上勤めていれば、やめる可能性が低いと判断されて在籍確認の方法を変更してもらえます。

アルバイトでもカードローンでお金を借りることはできますが、在籍確認を回避したい人は1年間働いてからにするとよいでしょう。

勤続年数が1年未満の20歳以下の学生は、アルバイト先への電話連絡なしで借りれる学生ローンの利用を検討しても良いかもしれません。

派遣社員は在籍証明書を提出すると要望が通る可能性を高められる

派遣社員がお金を借りる場合は、在籍証明書を用意できると電話連絡による在籍確認なしに対応してもらいやすくなります。

派遣会社は個人情報の取り扱いに非常に慎重で従業員の情報を口外しないため、金融機関も在籍証明書によって審査を進めることに慣れています。

通常の電話連絡では、在籍確認が完了できない可能性が高いからです。

在籍証明書の発行は、派遣先の企業ではなく雇用関係を結んでいる派遣会社に依頼します。

発行に時間がかかる場合があるため、余裕を持って依頼してください。

在宅勤務で事務所に社員がいないなら正当な理由として認めてもらえる

在宅勤務で働いており、事務所に社員がいない会社の場合は電話連絡なしで借りたい正当な理由として認めてもらえます。

申し込む際に、電話連絡による在籍確認が不可能な理由をオペレーターに相談してください。

公式サイトに在籍確認の方法について相談できる旨が記載されているカードローンを選ぶと、柔軟に対応してもらえる可能性を高められます。

電話以外の方法で在籍確認をおこなわない方針のカードローンで申し込むと、事情を説明しても断られてしまいます。

柔軟に対応してもらえる可能性が高い借入先については、上述で紹介した在籍確認なしのカードローンを参考にしてください。

公務員は信用度が高いため在籍確認なしに前向きな対応をしてもらえる

地方公務員法や国家公務員法に則って仕事をしている公務員は社会的信用が高く、在籍確認なしで借りたいという希望に前向きな対応をしてもらえます。

雇用が安定しており、平均給与が高い傾向にある点も金融業者から信頼されている理由になります。

| 公務員 | 会社員 | 差額 | |

|---|---|---|---|

| 平均給与 | 495万6,768円 | 461万円 | 346,768円 |

データ引用元: 令和4年国家公務員給与等実態調査の結果-人事院

平均給与-国税庁

公務員であることから、勤務先に借り入れがバレたくないという心情を考慮してもらいやすいのも特徴のひとつです。

他社借り入れが多かったり、延滞等の金融事故を起こしたりしていなければ対応してもらえる可能性が高いため、オペレーターに相談してみてください。

20歳以下の学生なら学生ローンを利用するのも一つの手段

20歳以下の学生であれば、在籍確認の電話連絡なしで借りられる学生ローンを利用できます。

学生ローンでは電話連絡がない代わりに学生証の提出が必要になるため、申し込む前に用意しておくとスムーズに借り入れができます。

| 電話連絡なし | 金利 | |

|---|---|---|

| カレッヂ | ◯ | 15.0〜17.0% |

| アミーゴ | ◯ | 14.4〜16.8% |

| イー・キャンパス | ◯ | 14.5〜16.5% |

ただし消費者金融のカードローンに比べて金利が高く、利息の負担が大きくなりやすいため、アルバイト代で返済できるようにしっかりと計画を立ててから借り入れをしましょう。

学生ローンでお金を借りる方法について詳しく知りたい人は、「学生ローンのおすすめ16社を徹底比較!親に内緒で借りる方法は?」の記事も合わせてご覧ください。

専業主婦はレディースローンを利用すれば夫の職場に連絡なしで借りれる

働いていない専業主婦の場合、勤務先情報には夫の勤務先について入力します。

夫の勤務先に電話連絡をされないか心配になるかもしれませんが、在籍確認がおこなわれることはないため安心してください。

カードローンを利用しても、あなたの借り入れが夫の会社にバレることはないということです。

とはいえ大手消費者金融のカードローンは、そもそも専業主婦への融資に対応していません。

専業主婦でも借りられる消費者金融カードローンは、以下のレディースローンです。

| 限度額 | 金利 | 在籍確認なし | バレない | |

|---|---|---|---|---|

| ベルーナノーティスのレディースローン | 1万円〜300万円 | 4.5%〜18.0% | ◎ | × |

| レディースフタバ | 1万円〜50万円 | 14.959%〜17.950% | ◎ | × |

レディースローンを利用する場合、配偶者の同意があることが申し込みの条件となっているため、在籍確認はなくても夫には借り入れがバレてしまいます。

夫に内緒でお金を借りたい人は、配偶者の同意なしで借りれる銀行カードローンを利用しましょう。

上述で銀行カードローンは電話連絡以外の在籍確認に対応していないと解説しましたが、専業主婦の場合は例外です。

専業主婦が在籍確認なしでお金を借りる方法については、「専業主婦でも借りれるカードローンは?収入がなくても自分名義で借り入れ可能」の記事で詳しく解説していますので合わせてご覧ください。

専業主婦の他に、自営業者も通常とは異なる審査基準が設けられています。

自営業者は書類による代替の確認に対応してもらえないのが一般的

自営業者の場合、固定電話が設置されているかどうかも審査項目の一つになるため、最初から電話連絡を免除してもらうことはできません。

固定電話を置いておらず携帯電話を会社の代表番号としている場合は、審査自体に通りづらくなりますので注意してください。

また金融業者が自営業者への電話連絡なしに消極的な理由として、会社員とは違い源泉徴収票や給料明細書を自作できてしまうことも挙げられます。

仮に電話連絡なしに対応してもらえたとしても営業許可証や納品書などの提出を求められるのが一般的で、審査にも時間がかかります。

個人事業主がカードローンでお金を借りるのであれば、電話連絡による在籍確認をおこなってもらうのが賢明でしょう。

電話は個人名でかけてもらえますし、自分で応対できるように電話連絡の時間帯を指定すれば従業員にカードローンの利用がバレる心配はありません。

在籍確認は返済能力の有無を判断するために実施されるものであり、カードローンの審査において欠かせない項目のひとつです。

在籍確認とは返済能力を調べるために実施される審査項目のひとつ

在籍確認とは、返済能力の有無を判断するために、申込者が申告した勤務先で本当に働いているか確認する審査項目のひとつです。

金融機関が実施する在籍確認には、虚偽の申告をする人への融資を防止する目的があります。

例えば、すでに返済能力を超える借り入れをしている人が追加融資を受けるために年収を多めに申告するかもしれません。

顧客の申告内容に対して裏付けを取らずに融資をおこなってしまうと貸し倒れのリスクが高まるだけでなく、社会問題である多重債務者を増やしてしまいます。

どの金融機関も在籍確認の実施が義務付けられており、融資を実行するうえで省略できない項目となっていますので覚えておきましょう。

とはいえ、上述したように在籍確認の方法には電話連絡と書類提出の2通りあります。

書類提出で在籍確認をおこなってもらえる金融機関を選べば、職場にバレずに借りることが可能です。

電話連絡なしのカードローンは審査に通りやすい?柔軟性が高いのが特徴

勘違いする人もいますが、電話連絡なしで借りられるからといって審査に通りやすいとは限りません。

顧客の希望に合わせて対応を変える柔軟性の高いカードローンではあるものの、審査難易度との関連性は認められないということです。

審査に通りやすいカードローンで借りたいなら、金融業者が公表している月次データ等で審査通過率を確認するのが正しい方法になります。

ただし現在の借り入れ残高などによっても結果は異なるため、審査通過率が高いからといって融資を受けられるとは限らないことは覚えておきましょう。

世間の働き方の変化に伴い、在籍確認なしに柔軟に対応する姿勢は積極的に見られるようになりました。

リモートワークが増えた影響で会社連絡を省略してもらいやすくなった

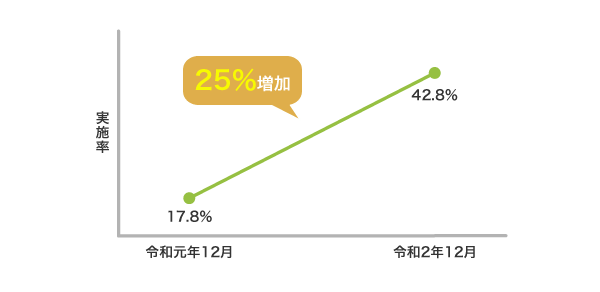

最近は働き方が多様化してリモートワークが増加した影響により、会社連絡なしで融資をおこなう金融機関が増えました。

事務所に出社しない企業が増え、在籍確認の電話連絡が成立しなくなってきたからです。

実際に内閣府の調査によると、東京都23区におけるリモートワークの実施率は1年間で25%も増えています。

| 令和元年12月 | 令和2年12月 | |

|---|---|---|

| 実施率 | 17.8% | 42.8% |

データ参照元: 生活意識・行動の変化に関する調査-内閣府

働き方改革によってテレワークの導入が進み、柔軟に対応する金融機関が増えている今なら、書類提出による在籍確認への変更に応じてもらいやすい傾向にあります。

ただし誰でも在籍確認の方法を変えてもらえるわけではなく、金融機関から信用できる人物だと認めてもらう必要があります。

クレジットヒストリーがない人は在籍確認なしが難しい傾向にある

クレジットカードやローンを利用した経験がない人はクレジットヒストリーがないため、金融機関に信用度が測りづらい人物として見られてしまいます。

クレジットヒストリーは信用情報に登録されているローン等の利用履歴のことで、一切ない場合は在籍確認の電話連絡なしを希望しても対応してもらえない傾向にあります。

電話連絡なしで借り入れをしたいなら、クレジットヒストリーを作ってから申し込みをすると対応してもらえる可能性を高められます。

例えば、携帯電話の本体代を一括ではなく分割払いで支払う選択をおこない、毎月しっかり返済すると良いクレジットヒストリーを作ることができます。

分割払いの途中で延滞するとクレジットヒストリーに傷がついて審査で不利に働いてしまうため、返済期日は必ず守ってください。

延滞などで信用情報に傷がある人は電話連絡を拒否すると審査で不利になる

過去に延滞などをして信用情報に傷がある人は、在籍確認の電話連絡に応じないと審査に落ちる可能性が高くなります。

信用度が低い状態で電話連絡を拒否すると本当に働いているのか疑われ、貸し倒れリスクを懸念される要因になるからです。

金融機関は顧客の信用情報を照会することが義務付けられており、審査の際には必ず調査が入るため、心当たりがある人は電話連絡なしを希望するのはやめておきましょう。

与信業者は、与信を審査するにあたり、加盟する機関の信用情報を照会しなければならない。

引用元: 個人信用情報保護要綱の提言-日本弁護士連合会

ただし電話連絡を避けたい正当な理由がある場合は、審査で不利にならないようにオペレーターへしっかり説明をすれば融資を受けられる可能性があります。

審査で不利になる要素があるなら在籍確認に応じるのが賢明な判断

電話連絡による在籍確認は、金融機関にとって最も合理的に顧客の勤務先について調査する方法です。

審査で不利になる要素がある場合は、在籍確認に積極的に応じると融資を受けられる可能性を高められます。

最近は多くの金融機関がプライバシーの保護を強化しており、在籍確認によって顧客の借り入れがバレないように配慮されています。

そのため在籍確認の電話連絡に応じたとしても、職場にバレずに借りることは可能です。

在籍確認なしでキャッシングできなくても勤務先にバレずに融資を受けられる

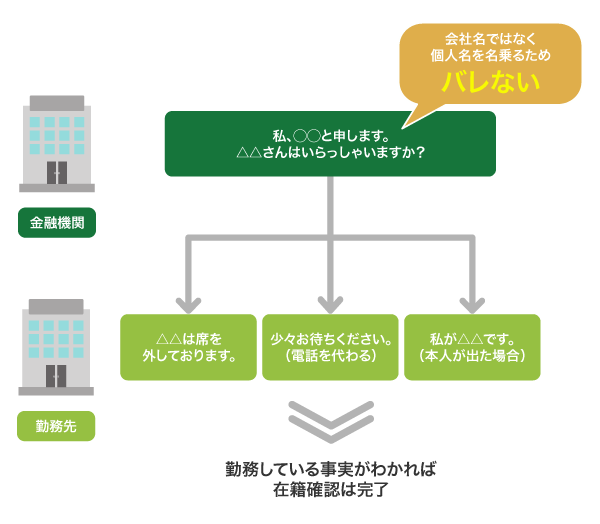

在籍確認の電話連絡が実施されたからといって、必ずしも借り入れがバレるわけではありません。

電話連絡の目的は在籍している事実の確認のみであり、以下のような簡単な受け答えで完了するからです。

〇〇さんはいらっしゃいますか?

- 〇〇は席を外しております。

- 少々お待ち下さい。

- 私が〇〇です。

特に消費者金融のカードローンは借り入れがバレないように以下の配慮をしてくれるため、勤務先にバレてしまうケースは稀です。

消費者金融が電話連絡時におこなうプライバシーへの配慮

- 会社名を名乗らず個人名でかけてくれる

- 電話連絡の時間帯を指定させてもらえる

電話連絡による在籍確認をされても借り入れがバレない理由について、詳しく解説していきます。

会社名ではなく個人名でかけてもらえるため私用の連絡だと思われる

大手消費者金融カードローンを利用した場合、在籍確認の電話連絡は必ずオペレーターの個人名でかかってきます。

会社名は出されないため、電話応対した職場の人が消費者金融からの連絡だと気付くことはありません。

以下はプロミスが公表している文言ですが、どの大手消費者金融の公式ホームページにも同じような記載があり、会社名を名乗るカードローンはないことが分かります。

お客さまのプライバシーに十分配慮し、担当者個人名にておかけしますので、ご安心ください。

引用元: プロミス公式ホームページ

銀行などでお金を借りたことがある人はわかると思いますが、大手消費者金融以外の金融業者は会社名を隠しません。

そのため、在籍確認によって借り入れがバレてしまう人が多い実情があります。

| 大手消費者金融 | 担当者名で電話をかけてもらえる |

|---|---|

| その他の金融機関 | 金融機関名で電話をかけられてしまう |

電話連絡を避けられない人は、個人名で連絡をしてくれる消費者金融カードローンを利用して職場にバレるリスクを最小限に抑えるのが得策です。

ただし上述したように派遣会社は従業員の個人情報を守る方針があり、個人名で名乗る電話連絡に応対しないケースがあります。

派遣社員が在籍確認のあるカードローンでお金を借りる場合は事前に勤務先へ報告したり、オペレーターと派遣登録番号の打ち合わせをしたりする必要があります。

会社名で電話連絡してもらいたい人は、大手キャリアであるNTTドコモの名義で在籍確認を実施しているdスマホローンの利用が最適です。

派遣社員がお金を借りる方法や注意点については、「派遣社員がお金を借りる方法はある?派遣登録だけでも借りられるの?」で詳しく解説しています。

それでもバレる不安があるなら、在籍確認の時間帯を指定して自分で電話に出られるようにしておくとよいでしょう。

時間帯を指定できるため借受人本人が応対することも可能

在籍確認の実施時間は借受人が指定できるため、勤務先にバレないか心配な人は自分が応対できる時間帯を指定してください。

例えば、事務所から人がいなくなる昼休憩の時間帯を指定して自分で応対すれば、誰にも聞かれずに在籍確認を完了できます。

勤務先の人に誰からの電話だったのか問われずに済むため、言い訳をする必要もありません。

とはいえ、時間帯を指定しておいても他の人が電話に出てしまう可能性はあります。

万が一、他の人が電話に出てしまったときのために、どんな言い訳ができるのか確認しておきましょう。

上手な言い訳ができれば在籍確認があっても怪しまれることはない

勤務先の人に誰からの電話だったのか聞かれた時のために、あらかじめ言い訳を用意しておくと自然な対応ができ怪しまれません。

挙動不審になったり、話題を変えようとしたりすると怪しまれるので注意してください。

在籍確認に対する言い訳として使える文言は、以下のとおりです。

- クレジットカード会社の在籍確認

- 仕事の取引相手

- 親戚などからの私用の電話

どんな業種の人でも使えるのが、クレジットカード会社からの在籍確認という言い訳です。

新しくクレジットカードを作ることに対して、疑問を抱く人はいません。

ただし電話応対する人が増えるとバレる可能性が高まるため、会社の人に内緒で借りたければ所属する事務所の直通電話番号を連絡先に設定することも大切です。

勤務先情報には所属している部署の直通電話番号を設定しよう

カードローンに申し込む際に入力する職場の連絡先は、必ずあなたが所属する部署の電話番号を指定してください。

会社の代表番号などを連絡先に指定してしまうと、取り次ぎによって電話応対する人の数が増えるため借り入れがバレる確率が高くなります。

最悪の場合、在籍確認が完了できずに審査に落ちてしまう可能性も考えられます。

勤務形態別に、カードローンの申し込み時に入力するべき連絡先をまとめましたので参考にしてください。

| 連絡先 | |

|---|---|

| 正社員 | 所属部署 |

| 派遣 | 派遣元 |

| アルバイト | 勤務している店舗 |

オペレーターに電話連絡なしの在籍確認を断られたとしても、借り入れを諦める必要はないことが分かったのではないでしょうか。

まずは在籍確認なしで借り入れしたい人への融資に積極的なカードローンを選びつつ、自分ができる対策をして職場バレを防いでください。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |